Счет расчетов и счет авансов в чем разница

Счет 62 в бухгалтерском учете (нюансы)

Бухучет дебиторской задолженности на 62-м счете

Правила, которые нужно иметь в виду при работе со счетом 62 «Расчеты с покупателями и заказчиками», указаны в плане счетов бухгалтерского учета и инструкции к нему, утвержденных приказом Минфина РФ от 31.10.2000 № 94н. Счет 62 используется для отражения:

Оборот по дебету 62-го счета имеет место при отражении задолженности покупателей, когда происходит реализация ТРУ. Второй стороной проводки будут счета доходов 90.1, 91.1 или счет 46 при поэтапном отражении доходов от выполнения долгосрочных работ. Таким образом, ДЗ отражается одновременно с выручкой. В соответствии с правилами бухучета выручка показывается в учете при соблюдении ряда условий (п. 12 ПБУ 9/99 «Доходы организации», утвержденного приказом Минфина России от 06.05.1999 № 32н):

Если не выполнено хотя бы одно условие, то оплата, полученная организацией, должна отражаться как кредиторская задолженность, а не погашать дебиторскую.

При поступлении оплаты от покупателя счет 62 кредитуется, а запись по дебету делается на счетах учета денежных средств.

Аналитика 62 счета должна позволять проверять его остатки на наличие просроченной задолженности, то есть вестись в разрезе контрагентов, выставленных счетов, сроков оплат. Для обеспечения прозрачности отчетности просроченная задолженность должна быть зарезервирована проводкой Дт 91.2 Кт 63 (п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н). В балансе дебиторка показывается за минусом резерва. Долги, вернуть которые нет возможности, и долги с истекшим сроком исковой давности должны быть списаны (п. 77 ПБУ) за счет резерва проводкой Дт 63 Кт 62, а если они не были зарезервированы, то списываются на финансовые результаты Дт 91.2 Кт 62. При этом еще 5 лет списанная ДЗ отражается за балансом (счет 007) для того, чтобы отслеживать изменение материального состояния должника и возможность возврата долга.

Бухучет авансов полученных

Оплата ТРУ до их отгрузки или передачи учитывается на 62-м счете обособленно, обычно применяется субсчет 62.2 «Авансы полученные», тогда как субсчет 62.1 «Расчеты с покупателями и заказчиками» используется для учета ДЗ от покупателей. В балансе полученные авансы входят в состав кредиторской задолженности, то есть показываются в пассиве, показывать авансы свернуто с ДЗ нельзя. Кроме того, при получении предоплаты поставщик должен начислить НДС (п. 1 ст. 167 НК РФ).

В июле ООО «Пчелка» (покупатель) и ООО «Василек» (продавец) подписали договор на приобретение тротуарной плитки стоимостью 944 590 руб. В этом же месяце ООО «Пчелка» произвело полную предоплату. В учете ООО «Василек» делаются следующие проводки:

Дт 51 Кт 62.2 — 944 590 руб. — на расчетный счет поступила предварительная оплата от ООО «Пчелка»;

Дт 76 субсчет «НДС с авансов полученных» Кт 68 субсчет «НДС» 157 431,67 руб. (944 590 × 20/120) — начислен НДС при получении предоплаты.

В августе ООО «Василек» отгрузило всю тротуарную плитку покупателю и отразило такие записи:

Дт 62.1 Кт 90 — 1 944 590 руб. — начислена выручка;

Дт 90.3 Кт 68 субсчет «НДС» — 157 431,67 руб. — начислен НДС с продажи;

Дт 68 субсчет «НДС» Кт 76 субсчет «НДС с авансов полученных» 157 431,67 руб. — начисленный ранее НДС с полученной предоплаты принят к вычету;

Дт 62.2 Кт 62.1 — 944 590 руб. — произведен зачет ранее полученной предоплаты.

Подробнее о действиях продавца при получении предоплаты читайте в статье «Какой общий порядок учета НДС с авансов полученных?».

Как отразить полученные авансы в декларации по НДС, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к примерам заполнения отчета.

Расчеты векселем

В инструкции к плану счетов также уделено внимание особенностям расчетов векселями. Если покупатель выдает поставщику собственный вексель, то задолженность не погашается, но этим действием оформляется отсрочка платежа и выдается гарантия оплаты. Для учета полученных векселей рекомендуется выделить отдельный субсчет, например, 62.3 «Векселя полученные». В учете продавца делаются следующие записи:

Счет 60 в расчетах по авансам: примеры в 1С

Согласно действующему Приказу Минфина № 94н, закупки товара, работ или услуг компании следует отражать на специальном активно-пассивном счете 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов. Однако при взаиморасчетах с поставщиками, ввиду большого документооборота и наличия авансов, а также постоплат, нередки случаи некорректного формирования проводок, что препятствует правильному зачету задолженности, в том числе и в учетных программах.

Рассмотрим типовые примеры расчетов с поставщиками по авансам, а также проверки взаиморасчетов с контрагентами на примере программы «1С:Бухгалтерия 8», ред. 3.0.

В случае перечисления аванса поставщику в базе оформляется документ «Списание с расчетного счета» с видом операции «Оплата поставщику». Хозяйственная операция сама по себе несложная, однако некоторые пользователи сталкиваются с неверной корреспонденцией счетов в информационной базе, из-за чего возникают ошибки в последующем зачете аванса.

Важно учесть тот факт, что расчеты по авансам с поставщиками учитываются на счете 60.02 «Расчеты по авансам выданным», соответственно, счет дебета при проведении документа выбирается программой автоматически, так как перед поставщиком по выбранному договору задолженность на момент проведения документа отсутствует. При отражении данной операции программа образует корреспонденцию счета 60.02 «Расчеты по авансам выданным» со счетом 51 «Расчетные счета».

В дальнейшем, например, при оформлении документа «Поступление товаров и услуг», аванс будет зачтен (Дт 60.01 Кт 60.02 — зачет аванса поставщику).

Пользователю также нужно учитывать тот факт, что зачет аванса производится в соответствии с одним из трех способов, указанным в документе «Поступление товаров и услуг»: автоматически, по документу либо не зачитывается вообще.

В случае если пользователь устанавливает способ зачета аванса «Автоматически», то программой анализируются остатки авансов по указанному в документе договору и произведется зачет сумм авансов в порядке их оплаты. Зачет авансов будет производиться последовательно по каждому документу оплаты, начиная с самого раннего. Этот вариант наиболее удобен при работе с большим количеством оплат и поставок.

При установке способа «По документу» следует дополнительно указать конкретный документ оплаты, по которому следует произвести зачет аванса. В этом случае аванс будет зачтен по указанному документу. Авансы по другим документам зачитываться не будут. Такой вариант подходит, если организация ведет расчеты по конкретному документу поставки.

И, наконец, при выборе способа «Не зачитывать» программой не будет производиться анализ и зачет авансов по договору ни при каких условиях. Такой вариант может рассматриваться, если аванс будет направлен на оплату других сделок. Зачет такого аванса может в дальнейшем производиться документом «Корректировка долга» через раздел «Покупки» — «Корректировка долга» с видом операции «Зачет авансов». В поле «Зачесть аванс» выбираем значение «Поставщику», а в поле «В счет задолженности» необходимо выбрать «Нашей организации перед поставщиком» или «Нашей организации перед третьим лицом».

Состояние взаимных расчетов между сторонами можно проверить «Актом сверки взаиморасчетов». До его формирования можно проверить сальдо и обороты по расчетам с поставщиком. В этом случае можно воспользоваться отчетом «Оборотно-сальдовая ведомость» по счету 60 «Расчеты с поставщиками и подрядчиками» в разрезе субсчетов, который можно открыть из раздела «Отчеты».

Документ «Акт сверки расчетов с контрагентом» создаем в разделе «Покупки» — блок «Расчеты с контрагентами» — «Акты сверки расчетов».

В документе указываем контрагента, по которому проверяем расчеты, при необходимости можно указать конкретный договор. На закладке «Счета учета расчетов» содержится по умолчанию список счетов учета, по которым можно осуществить сверку, нужно снять флажки у всех счетов, кроме 60 «Расчеты с поставщиками и подрядчиками».

В нижней части закладок «По данным организации» и «По данным контрагента» выводятся данные по остаткам на начало и на конец периода сверки взаиморасчетов, а также отражаются суммы расхождений с данными контрагента.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Учет взаиморасчетов с контрагентами

Нет времени читать?

Рассмотрим, как вести учет взаиморасчетов с российскими и иностранными контрагентами в программе «1С:Бухгалтерия 8», ред. 3.

Российские контрагенты

Сначала определяемся со счетами расчетов, которые будут использованы при отражении операции.

В плане счетов есть предопределенные счета: 60.01 и 60.02. Эти счета служат для отражения хозяйственных операций, по которым расчеты ведутся в рублях.

Для того чтобы отразить данную операцию, необходимо создать новый договор с контрагентом, выбрать валюту расчетов – рубли.

Далее создаем «Списание с расчетного счета», вид операции «Оплата поставщику». В списании с расчетного счета выбираем «Счет учета 51». Далее проставляем суммы, после проведения документа анализируем проводки.

Затем создаем поступление товаров и услуг, полностью заполняем табличную часть и выбираем тот же договор, что был выбран в списании с расчетного счета. После проведения документа анализируем проводки:

Далее выполняем «Закрытие месяца» в разделе «Операции».

Для того чтобы отразить возникновение задолженности, необходимо создать документ «Реализация товаров и услуг», который находится на закладке «Продажа».

Отражаем поступившую оплату в разделе «Банк и касса», выбираем договор и указываем сумму в рублях.

Иностранные контрагенты

Сначала загружаем курсы валют для правильных взаиморасчетов. Для этого заходим в меню «Справочники», нажимаем «Валюты» и «Загрузить курсы валют». Открывается диалоговое окно, в котором проставляем период загрузки, а также устанавливаем флаг напротив нужной валюты и нажимаем «Загрузить».

Затем нужно определиться с счетами расчетов, которые будем использовать при отражении операции, так как это прямым образом влияет на расчеты по налогу на прибыль. Здесь чаще всего допускаются ошибки.

В плане счетов есть предопределенные счета: 60.21, 60.22, 60.31, а также 60.32.

Счета 60.21 и 60.22 необходимы для отражения хозяйственных операций, по которым расчеты ведутся в иностранной валюте. Это значит, что Акт будет выставлен в валюте и оплачен с валютного счета.

Счета 60.31 и 60.32 служат для расчетов в условных единицах. То есть Акт будет выставлен в валюте, но расчеты будут вестись в рублях.

Чтобы отразить данную операцию, необходимо создать новый договор с контрагентом, выбрать валюту расчетов.

Затем создаем «Списание с расчетного счета», вид операции «Оплата поставщику». В списании с расчетного счета выбираем «Счет учета 52» – нужен валютный расчетный счет и договор с контрагентом, созданный ранее. Далее проставляем суммы, после проведения документа анализируем проводки.

Следующий этап – отражение поступления товаров и услуг. Для этого полностью заполняем табличную часть и выбираем тот же договор, что был выбран в списании с расчетного счета. После проведения документа анализируем проводки:

Далее выполняем «Закрытие месяца» в разделе «Операции». После выполнения регламентной операции «Переоценка валютных средств» смотрим справку-расчет.

Обратите внимание, что с 2015 г. суммы переоценки по валютным операциям учитываются в налоговом учете.

Для того чтобы отразить возникновение задолженности, необходимо создать документ «Реализация товаров и услуг», который находится на закладке «Продажа». При этом нужно уделить особое внимание договору контрагента: в поле «Расчеты» выбираем цену в евро, а расчеты в рублях.

Далее передаем данный договор в реализацию. В результате проведения используется счет 62.31. Сумма проводки определяется как курс на дату операции умноженный на валютный эквивалент. Отражаем поступившую оплату в разделе «Банк и касса», выбираем договор и указываем сумму в рублях. Далее на основании курса на дату оплаты рассчитывается сумма в валютном выражении.

Закрытие авансов

Закрытие авансов происходит на усмотрение бухгалтера. Для ведения бухгалтерского учета важно закрепить в организации правила отнесения оплаты на аванс и способ его дальнейшего погашения в учетной политике.

Зачет авансов происходит в документах «Поступление товаров и услуг», «Реализация товаров и услуг», а погашение задолженности – в документах «Списание с расчетного счета», «Поступление на расчетный счет», «РКО» и «ПКО».

Система поддерживает 3 вида зачета аванса:

Если организация ведет учет взаиморасчетов с контрагентами в целом по договору без детализации по документам, то в этом случае сумма превышения оплаты над задолженностью либо сделанной прежде отгрузкой зачитывается в полученные, а также выданные авансы в счет будущих поставок. Таким образом система автоматически зачитывает авансы.

Данный вид зачета авансов используется, если организация осуществляет углубленный контроль задолженности и оплаты, в также детализирует расчеты с контрагентами до конкретного документа. Т.е. оплата выполняется только по определенному документу, и каждая отгрузка выполняется под конкретный аванс.

При выборе вида расчетов «По документам» в документах движения товаров, работ и услуг автоматически появляется новый реквизит «Зачет авансов», а для документов движения денежных средств новая вкладка «Документ расчетов». Бухгалтер самостоятельно определяет документ движения товаров, или платежным документам указывается аванс и его сумма.

Также существует возможность не зачитывать авансы: тогда полученные суммы авансов будут суммироваться на авансовых счетах расчетов с покупателями/поставщиками.

Данная автоматизация взаиморасчетов применяется с целью применения в следующих случаях:

1) Оплата товара либо услуг производится двумя частями (аванс и его погашение, указывается в назначении платежа). Например, если поступившая оплата – это аванс, то наша задолженность не зачитывается. Необходимо указывать в реквизите погашение задолженности: не погашать. Когда зачислится вторая доля оплаты, в документе указывается – по документу или же автоматически.

2) Предприятие зачитывает всю полученную или же перечисленную оплату как аванс и только документами «Поступление товаров и услуг» и «Реализация товаров и услуг». В этом случае необходимый аванс также принимается автоматически или по документу. Данный метод даст возможность установить сумму непокрытого аванса или же задолженности.

3) Аванс ориентирован на реализацию иных сделок. По этой причине зачитывать его нельзя, а товары реализуются только лишь в счет задолженности с поставщиком. В данном случае «Поступление товаров и услуг» и «Реализация товаров, работ, услуг» учитываются на счете расчетов с контрагентом, сохраняется информация о сумме непокрытого аванса. Зачитываются ранее полученные авансы или не может быть отрегулировано без редактирования счетов по учету с контрагентом.

При выборе данных настроек в документах поступления и реализации товаров, работ, услуг будет скрыт «Счет расчетов по авансам», а в документах движения денежных средств с поставщиками и подрядчиками – счет расчетов.

Автор: Наталья Ильченко,

бухгалтер-консультант консалтингового направления, ГК «ГЭНДАЛЬФ»

Что нужно знать про валютные расчеты в 1С

Сложно представить современную экономику без валютных операций. Многие предприятия сотрудничают с иностранными контрагентами или же в рамках договора устанавливают цены в условных единицах. В связи с этим у бухгалтеров зачастую возникают вопросы, как же должны происходить расчеты, в какой момент образуются курсовые разницы и каким образом все это отразить в программах «1С».

Когда можно использовать валюту

Операции в валюте между российскими организациями запрещены и осуществляются только в российских рублях (ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ).

Но есть особые случаи, когда расчеты в иностранной валюте между резидентами допускаются. И таких ситуаций довольно много:

Мы же рассмотрим другую ситуацию, когда в договорах с контрагентами организации можно указать, что оплата производится в рублевых суммах, а цены определяются в иностранной валюте (y.e.) (п. 2 ст. 317 ГК РФ).

Обычно оплата по договорам осуществляется по согласованному курсу, чаще всего он равен курсу Центрального Банка РФ, но бывают ситуации, когда в договорах прописывается отклонения и устанавливается иной курс. Это отклонение может быть на какой-либо процент от курса ЦБ РФ или же на произвольно заданную часть.

Но стоит помнить, что все активы, выраженные в условных единицах, в таком случае подлежат обязательному пересчету в рубли.

Использование условных единиц при совершении сделок — это способ установления цены, которая определяется в момент оплаты.

Как настроить валютный учет в «1С:Бухгалтерия 8»

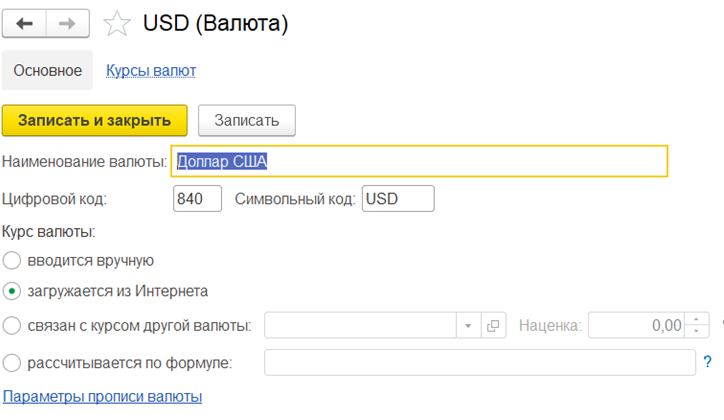

Изначально следует заполнить список валют. Для этого стоит зайти в раздел «Справочники» — «Валюты», где можно создать произвольную валюту или же выбрать из классификатора.

Курс валюты определяется несколькими способами: вводится вручную, загружается из интернета, рассчитывается по формуле, или зависит от курса другой валюты, т. е. уменьшается или увеличивается на какой-либо процент от опорной валюты (рис. 1).

Рис.1

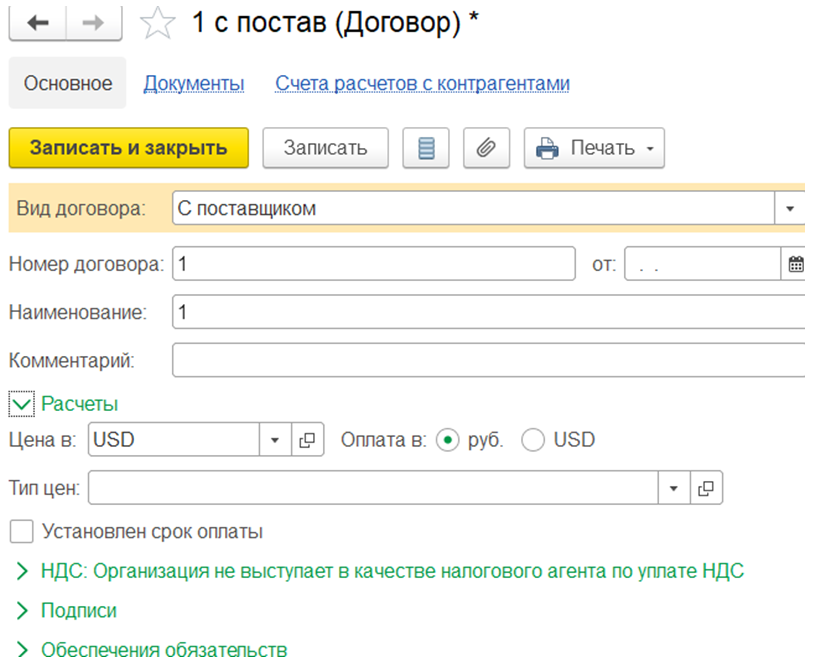

Чтобы по конкретной сделке с контрагентом расчеты производились в условных единицах, следует создать договор, в котором надо указать, что: «Цена» — устанавливается в нужной нам валюте, которую можно подобрать из загруженного ранее справочника, а «Оплата» производится в рублях (рис. 2).

После этого программа готова к валютным операциям.

При выборе договора при расчетах в у.е. во все документы автоматически будут проставляться счета учета:

Следует обратить внимание, что при принятии к учету товара в документе «Поступление (акты, накладные)» в табличной части стоимость товаров указывается в у.е., то же самое касается и документов «Реализации».

Пересчет курса

Теперь рассмотрим на примерах, от чего зависит пересчет курса и каким образом он производится.

Главное для пересчета — это то, когда и как была произведена оплата за товар.

Если у нас приходит 100 % предоплата, то в бухгалтерском учете, товар признается в рублевой оценке по курсу, который действовал на дату оплаты. В дальнейшем пересчет полученной оплаты не производится, и следовательно, курсовые разницы не возникают.

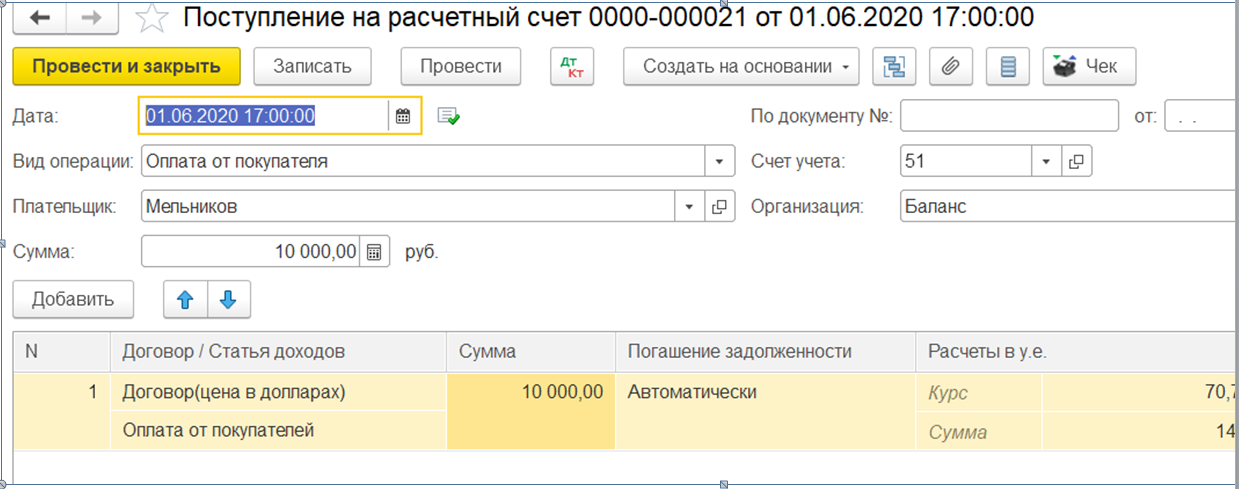

Пример

1 июня 2020 г. ИП Мельников оплатил организации «Баланс» 100% стоимости поставки (рис. 3).

При реализации товара 09.06.2020 никаких курсовых разниц не образовалось, курс был взят на дату оплаты.

Второй вариант — если оплата пришла после принятия на учет. В таком случае товары признаются по курсу, который был установлен на дату перехода прав собственности. В момент реализации в бухгалтерском учете продавца отражается сумма дебиторской задолженности покупателя в у.е., а также рублях, исчисленная по курсу на дату реализации.

Сумма выручки не будет переоцениваться, а вот дебиторская задолженность, выраженная в у.е., будет переоцениваться на каждую отчетную дату или на момент полной (частичной оплаты покупателя). Соответственно, будут отражаться курсовые разницы, как прочие доходы (расходы) в бухгалтерском учете и как внереализационные доходы (расходы) в налоговом.

Предоплата и постоплата в валюте

Еще одна ситуация — частичная предоплата и постоплата.

При данной форме товары признаются по курсу суммированной стоимости. То есть оплаченная часть оценивается на дату предоплаты, неоплаченная часть на дату перехода прав собственности. Вторая часть сформирует дебиторскую задолженность покупателя в у.е. и в соответствующей ей сумме в рублях.

Как и в предыдущем варианте, у нас возникнут курсовые разницы, которые учитываются как прочие доходы (расходы) в бухгалтерском учете и внереализационные доходы (расходы) в налоговом учете.

Теперь рассмотрим, как будет определяться налоговая база по НДС. Следуя НК РФ, она определяется на наиболее раннюю дату: отгрузки или день оплаты.

Если налоговая база по договору определяется на дату отгрузки, то в таком случае рассчитывается исходя из курса ЦБ РФ на день отгрузки. При всех последующих оплатах вычеты по НДС не корректируются. Следовательно, все разницы постоплаты у покупателя учитываются в составе внереализационных доходов или расходов.

Также следует обратить внимание, что НДС при покупке товаров принимается к вычету если:

Принять к вычету покупатель имеет право сумму, которая указана в счет-фактуре. Важно, что счета-фактуры и УПД по всем договорам в условных единицах выставляются всегда только в рублях. Сумма будет зависеть от порядка уплаты.

Разберем на примерах работы с поставщиками.

Если у нас 100% предоплата, то поставщик обязан выставить отгрузочный счет-фактуру по курсу на дату предоплаты. Если был выставлен авансовый счет-фактура от поставщика, то так же можно принять к вычету НДС, но при получении товара НДС необходимо восстановить по такому счету-фактуре.

Следующий вариант, когда у нас постоплата. В таком случае счет-фактура выставляется по курсу на дату отгрузки.

Что касается частичной предоплаты и постоплаты, то поставщик обязан выставить отгрузочный счет-фактуру в рублевой стоимости, которая состоит из оплаченной части на дату предоплаты и неоплаченной по курсу на дату отгрузки.

С авансовыми счетами-фактурами такая же ситуация, что и в первом примере.

Как отразить курсовую разницу в «1С»

Теперь рассмотрим варианты, когда у нас возникает курсовая разница и как она отражается в программах «1С» при работе с иностранными контрагентами.

Согласно п. 4 ПБУ 3/2006, стоимость активов и обязательств в иностранной валюте или у.е. для отображения в бухучете и отчетности пересчитывается в рубли. При пересчете возникает разница, она называется курсовой. Пересчет осуществляется по официальному курсу ЦБ РФ, ну или с каким-либо отклонение, если это обговорено сторонами договора.

Пересчету подлежат все денежные средства, находящиеся в банке или кассе, а также дебиторская и кредиторская задолженность в валюте.

Пересчет происходит либо по дате поступления или списания денежных средств в валюте, погашения обязательств, либо в последний день месяца.

При работе в программе «1С:Бухгалтерия 8» настройки осуществляются таким же образом, как мы рассмотрели в начале статьи. В справочниках создаются условные единицы и подгружаются их курсы, за исключением того, что контрагент в данном примере иностранец, и в договоре следует проставить и оплату, и расчеты в у.е.

Договор с нерезидентом подразумевает возможность взаиморасчетов в иностранной валюте, т.к. в соответствии с Законом от 10.12.2003 № 173-ФЗ безналичные валютные операции между резидентом и нерезидентом могут осуществляться без ограничений.

Помимо этого, не забудьте проверить актуальные курсы валют в справочнике. Если все настройки произведены правильно, то расчеты будут проходить автоматически.

Курсовые разницы будут отображаться как прочие доходы (расходы) в бухгалтерском учете и как внереализационные доходы (расходы) в налоговом.

И, соответственно, курсовая разница будет отражаться в двух вариантах: по дате операций, то есть непосредственно по документам «Поступление» — «Списание с расчетного счета» или «Реализация» — «Поступление товара». Второй вариант на конец месяца, с помощью регламентной операции «Переоценка валютных средств», которая выполняется автоматически при запуске процедуры по закрытию месяца.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее