Текущий банковский счет что это

Текущий счет — что это

Банки ведут разные счета. Текущий счет — это учетная запись физического лица. То есть если вы обслуживаетесь в каком-то банке, то на ваше имя открыт именно такой. Предпринимателям и юридическим лицам открываются совершенно другие реквизиты с иным предназначением.

Текущий счет в банке — это финансовый инструмент для хранения собственных средств, для проведения расчетов. Его номер состоит из набора чисел, каждое из которых имеет определенное значение. Двух идентичных номеров в мире просто не бывает. Подробно об этом — на Бробанк.ру.

Номер текущего счета физического лица

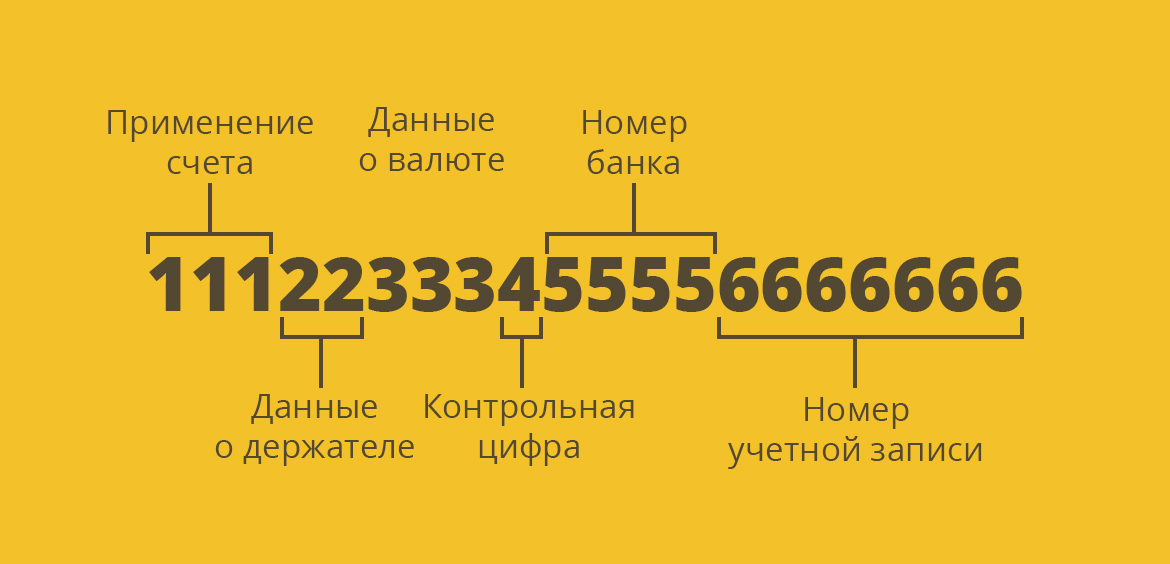

Номер — это определенная структура, применяемая всеми банками. Это числовой набор из 20 цифр, в которой зашифрованы основные данные пользователя и финансовой организации.

Текущие счета физических лиц имеют вид 11122333455556666666

То есть это 6 групп цифр, каждая отвечает за определенный момент:

Так что, видя номер счета, можно понять, кто им пользуется, в каком банке заведены реквизиты. И это всегда строго 20 цифр. Точно таких же реквизитов не встретить нигде в мире.

Такие счета также называют до востребования, чековые. По сути все это одно и то же.

Чем отличается текущий счет от расчетного

Далеко не все понимают разницу между этими реквизитами, но она колоссальная. Разница между расчетным и текущим счетом заключается в том, что первый актуален только для юридических лиц и предпринимателей. То если вы решите открыть свой бизнес и обратитесь в банк за подключением услуг РКО, вам будут заведены именно расчетные реквизиты.

По закону физические лица не могут использовать свои банковские реквизиты для ведения предпринимательской деятельности. Банки отслеживают операции, и если будет выявлен факт незаконного использования счета, он и все находящиеся на нем средства будут заблокированы.

Поэтому для представителей бизнеса предусмотрен отдельный расчетный счет, по которому можно выполнять любые бизнес-операции, принимать платежи от других юрлиц, отправлять кому угодно переводы, подключать эквайринг, зарплатные проекты, овердрафты и тому подобное. И блокировок можно не бояться, так как все законно.

Расчётные и текущие счета можно отличить визуально. Реквизиты граждан начинаются с числа 408, а ИП и юрлиц — с 407.

Какие операции можно проводить по текущему счету

Если рассматривать, что такое текущий счет, то это учетная запись гражданина в банке, с помощью которой можно совершать любые финансовые операции за исключением тех, что связаны с предпринимательской деятельностью.

Предназначение реквизитов могут быть разными, от этого перечень возможных операций никак не зависит. Кто-то открывает текущий банковский счет без цели, просто для личного пользования, кто-то для перевода туда зарплаты, пенсии, стипендии, каких-то пособий и так далее. Порой реквизиты заводят специально для крупных сделок, например, для продажи недвижимости.

После открытия реквизитов клиент может выполнять следующие операции:

Текущий счет в банке может открыть самозанятый гражданин. Если клиент имеет такой статус, он может использовать реквизиты для работы, фактически для предпринимательской деятельности.

Порядок открытия счета физлицом

Процесс заведения реквизитов идентичен во всех банках. Вообще, банковское обслуживание доступно гражданам с 14 лет, но если клиент не достиг совершеннолетия, банк может попросить присутствие его родителя/опекуна, который даст согласие на открытие счета.

Учетная запись создается на месте. Клиент сразу получает полные реквизиты счета и может пользоваться им для выполнения различных финансовых операций. Для удобства обслуживания гражданину обязательно предложат:

С юридическими лицами все гораздо сложнее. Так как текущие счета физлица и организации — это разные вещи, то и подключение к банковскому обслуживанию будет разным. ИП и юрлица предварительно собирают пакет документов на свою деятельность, только после их проверки банк заведет реквизиты. После он передаст сведения о счете в ФНС.

Может ли банк заблокировать счет

Средства на текущих банковских счетах принадлежат физическому лицу, и только он может ими распоряжаться. Но есть исключения. Если клиент проводит подозрительные операции, банк может заблокировать реквизиты и потребовать документальный отчет по операциям. Если законность операций не будет доказана, разблокировка не последует.

Также банк может поставить блокировку по постановлению судебного пристава. Если на владельца счета открыто исполнительное производство, он что-то должен, то пристав в первую очередь будет делать запросы в банки и искать счета. При их нахождении все расположенные средства списываются в счет погашения долга.

Текущие, расчетные, дебетовые и карточные: какие счета открывают банки для россиян и в чем их отличия?

Банки могут открывать своим клиентам несколько видов счетов, но по факту большинство клиентов банков «видят» счета лишь одного вида. Мы расскажем, чем отличаются разные виды счетов, для чего они предназначены и какие условия по ним выдвигают банки.

Какие виды счетов существуют в законодательстве

Счет в самом широком смысле – это запись, содержащая информацию о наличии определенного имущества за определенным владельцем. В более узком бухгалтерском смысле это учетный регистр, по которому учитывается движение средств и их источников. Банковский счет имеет ту же природу – это регистр, по которому учитывается движение денежных средств (хотя учет в банках – это не совсем обычная бухгалтерия).

Банки могут открывать счета своим клиентам, и эти счета могут быть разных видов. Все возможные виды счетов (с точки зрения банков) перечисляются в специальной Инструкции Банка России от 2014 года. Если следовать ей, то в банковской системе России существуют такие счета:

Есть и другие виды счетов – какие-то из них относятся к специальным, к текущим или вообще не связаны с банками. Например, брокерские счета открывают брокерские компании – и формально это не кредитные организации.

При этом клиенты (особенно физлица) чаще всего имеют дело с текущими счетами, которые для них открываются с разными параметрами. Мы разберем главные виды счетов, которые можно открыть в российском банке.

Какие виды счетов доступны для физлиц

Текущий, зарплатный и дебетовый счет

Самый простой вид счета – это текущий счет в банке, их открывают буквально все кредитные организации и исключительно для физических лиц. Текущий счет не может быть связан с предпринимательской деятельностью (для этого есть расчетные счета), его могут открыть в рублях или в иностранной валюте.

Кстати, существуют так называемые мультивалютные счета – хотя формально это одна карта, к которой привязываются несколько счетов в разных валютах. У текущего счета может быть лишь одна валюта (и она зашифрована в номере счета).

Клиентам доступны разные операции с текущими счетами – пополнение, снятие средств, переводы, платежи (например, через интернет-банк). На текущий счет могут поступать пенсия, социальные выплаты, зарплата, проценты от вкладов и многие другие виды средств.

Вообще, текущий счет – достаточно гибкий, он может работать в разных режимах:

Другими словами, в основе любой дебетовой, зарплатной или пенсионной карты лежит текущий счет физлица. И таких счетов одному клиенту банк может открывать множество – чаще всего так и бывает.

Любые ограничения и тарифы по текущему счету устанавливает банк. Например, если банк ввел комиссию за пополнение счета через терминал в размере 0,5% от суммы – это не запрещено законом, все условия оговариваются договором.

Чтобы открыть текущий счет, клиенту достаточно паспорта – все остальное его попросят заполнить уже на месте (например, карточку с образцами подписей).

А если счет открывается в рамках зарплатного проекта, то основную работу делает работодатель – после чего работник просто получает свою карту и может получать на нее зарплату.

Расчетный счет

Расчетный счет отличается от текущего тем, что открывается только для бизнеса:

Расчетный счет – это обязательный реквизит организации, без расчетного счета бизнес работать фактически не может. Это связано с тем, что налоговая служба, судебные приставы и другие кредиторы должны иметь возможность взыскать долги предприятия или ИП напрямую со счета (подав в банк постановление ФНС, исполнительный лист или судебный приказ). При этом для ИП открывать расчетный счет при регистрации все же необязательно (хотя без него работать будет сложнее – например, наличные сделки с суммами от 100 тысяч рублей запрещены).

И ИП, и ООО могут открывать сколько угодно много счетов – как правило, по разным счетам бизнес разносит разные виды операций, или просто подстраховывается на случай блокировки. А еще ИП может иметь как расчетный счет, так и текущий – главное не проводить «предпринимательские» операции по текущему счету.

По расчетному счету проводятся все операции предприятия – туда инкассируется выручка, с него осуществляются все оплаты (зарплата, уплата поставщику, и т.д.), с него же уплачиваются налоги и другие обязательные платежи.

Расчетный счет обычно открывается в рамках пакета расчетно-кассового обслуживания (РКО), и это почти всегда платно. Скорее всего, предпринимателю придется платить за открытие расчетного счета, за его обслуживание и за отдельные операции. А еще банк вполне может отказаться открывать расчетный счет, если посчитает клиента слишком рискованным. Более того, по закону 115-ФЗ банк вполне может отказаться от работы с клиентом, счет которому уже открыт.

Кредитный счет

С кредитными счетами все чуть сложнее – Инструкция от Центробанка о таких не знает. Это означает, что с точки зрения клиента кредитного счета не существует – он «видит» только обычный, то есть, текущий счет.

Хотя на самом деле ссудные счета существуют – но лишь во внутренней учетной системе банка. Когда банк выдает клиенту кредит, на его имя открывается ссудный счет. По его дебету отображается выдача кредита клиенту и размер задолженности, а по кредиту – его погашение (то есть, возвращенная банку сумма).

Работает кредитный счет примерно так:

Таким образом, карточный счет по кредитной карте – это обычный текущий счет, как и счета по открытым у клиента кредитам, а к ссудному счету клиент не имеет прямого доступа.

Накопительный счет и счет по вкладу

Счета по вкладу, согласно Инструкции, существуют – и клиент вправе пополнять его напрямую (то есть, без использования дополнительного текущего счета). То, как именно банк открывает счет по вкладу и ведет его, оговаривается в договоре вклада. Так как нулевой вклад открыть нельзя, в момент открытия на вклад нужно внести определенную сумму – не меньше, чем по условиям.

Другие условия тоже оговариваются договором. Например, банк может запретить или разрешить пополнение этого счета после даты открытия, как и запретить или разрешить расходные операции по нему. То есть, условия счета по вкладу – более жесткие, чем по текущему счету. И, естественно, что счет по вкладу невозможно привязать к банковской карте.

Пополнить счет по вкладу можно как наличными в офисе банка, так и со счета в этом банке, и со счета в другом банке. Правда, при открытии вклада нужно, чтобы хотя бы минимальная сумма была на счете в этом же банке или наличными – перевод из другой кредитной организации будет идти до 3 рабочих дней.

Основная функция вклада – начисление процентов. Эти проценты дальше используются так, как это определит клиент: зачисляются на текущий счет клиента (например, на карточный счет) или присоединяются к сумме вклада.

Но существует и нечто среднее между вкладами и обычными счетами – это накопительные счета. С точки зрения клиента накопительный счет – это почти как банковская карта, по нему нет ограничений на пополнение и снятие, а проценты «капают» все время, пока на нем лежат деньги. Но все же накопительный счет – это не вклад, его нельзя привязать к банковской карте, а при необходимости снять с него часть денег, их нужно переводить на карту или снимать напрямую в офисе банка.

Карточный счет

Как такового карточного счета законодательно не существует – как мы писали выше, карту можно привязать к текущему счету (а, точнее, это текущий счет чаще открывается специально для оформления карты).

Банковская платежная карта – это ключ к счету, с ее помощью со счета можно снимать деньги в банкоматах или оплачивать ею товары и услуги в терминалах и интернете. С обычным текущим счетом (бескарточным) снятие и пополнение возможны только в отделении банка.

Карта необязательно должна быть пластиковой (то есть, физической) – некоторые банки позволяют открыть виртуальную карту, не открывая физическую. Виртуальная карта имеет все те же реквизиты, ее можно привязать к телефону с функцией NFC, и ей можно расплачиваться в интернете. При этом, если виртуальная карта открывается в дополнение к физической, карточный счет у них будет один и тот же.

Главное: к одному карточному счету может быть привязано несколько карт – одновременно, или поочередно. То есть, если у карты заканчивается срок действия, ее карточный счет продолжает действовать, и к нему можно привязать новую карту. И даже если карта будет новая, реквизиты счета никак не меняются. Это важно, потому что все социальные выплаты или зарплата зачисляются не по номеру карты, а по реквизитам счета.

Основные условия, касающиеся использования карточного счета, оговариваются договором между клиентом и банком.

Особые виды счетов

Обезличенный металлический счет

Если обычные банковские счета ведутся в определенной валюте, то обезличенные металлические счета имеют двойной учет – в граммах драгоценного металла и в его стоимостной оценке. Такие счета открываются банками для учета движения металла в обезличенной форме.

Обезличенная форма означает, что по счету не учитывается ни форма металла, ни его проба, ни его производитель или серийный номер. Есть только масса металла – и соответствующая ей на конкретный момент времени стоимость.

Формально закон почти не оговаривает условия существования таких счетов – поэтому банки устанавливают их своими правилами. По этим правилам следует, что:

Соответственно, ОМС – это неплохой способ сохранить свои сбережения в драгоценном металле (обычно доступен выбор из золота, серебра, платины и палладия). Банк устанавливает курсы покупки и продажи этого золота, а минимальный объем покупки – 0,1 грамма.

Важное преимущество – металлы на ОМС не облагаются НДС, как слитки драгоценного металла (потому что самого металла физически нет).

Инвестиционный счет

Индивидуальные инвестиционные счета клиентам открывают не банки, а брокерские компании (хотя у банка может быть лицензия брокера). По ИИС клиент вправе получить возврат 13% от внесенной суммы в виде налогового вычета, но при этом деньги должны пролежать на ИИС минимум 3 года. Внесенные туда деньги модно использовать на инвестиции – например, купить акции, облигации или некоторые другие активы.

Фактически, за исключением права на вычет и некоторых ограничений, ИИС – это те же брокерские счета. И их основной минус – по ним нет никаких гарантий сохранности средств (под страхование от АСВ они не попадают).

Номинальный счет

Номинальный счет – тоже не самый обычный его вид, он относится к категории специальных.

Суть номинального счета – его открывает одно лицо, чтобы распоряжаться деньгами другого лица. Самый простой пример: несовершеннолетний ребенок получает пенсию по инвалидности или потере кормильца, а распоряжается этими деньгами его родитель или опекун.

При этом, в отличие от других ситуаций, расходовать деньги с номинального счета родитель может без разрешения от органов опеки.

Номинальные счета используются и в бизнесе – тогда бенефициар и владелец счета будут разными лицами. Эти счета часто применяют в агентских схемах и при возмездном оказании услуг, так оплата по операциям будет лучше защищена, как и интересы всех сторон.

Доверительный счет

Счет доверительного управления – их открывают для ведения личного баланса, который не состоит на балансе банка. Другими словами, на счет передается определенный актив, его владелец остается тот же, но этот актив передается в доверительное управление другому лицу (например, банку). Соответственно, банк распоряжается определенными средствами, которыми формально не владеет.

Счета доверительного управления нужны, чтобы владелец имущества мог без лишних рисков передавать его в доверительное управление другому лицу – не теряя над этим имуществом свой контроль, но разрешая доверенному лицу совершать с ним определенные операции.

Таким имуществом могут быть наличные деньги, деньги на текущих счетах, ценные бумаги, драгоценные камни и металлы, кредиты, и т.д.

Эскроу-счет

Такие счета стали особенно активно использоваться всего несколько лет назад, когда их применение стало обязательным для застройщиков многоквартирных домов. Так, если застройщик хочет принимать средства дольщиков (покупающих жилье на этапе котлована), эти средства принимаются на эскроу-счет.

Застройщик не имеет доступа к этим деньгам до момента, когда сдаст в эксплуатацию дом, а первый дольщик оформит право собственности на свою квартиру. Только после этого банк перечисляет деньги с эскроу-счетов на счет застройщика.

Это ключевая гарантия того, что строительная компания выполнит свои обязательства и достроит дом.

Кстати, эскроу-счета используются и в частном строительстве – например, можно договориться со строительной компанией, что деньги она получит только по завершении строительства. При этом интересы компании защищены – она точно знает, что деньги у клиента есть, и они уже лежат в банке.

Текущий банковский счет – что это значит?

Выделим наиболее важные характеристики такой группы счетов:

Таким образом, на текущий счет могут поступать:

Расход средств со счета также может производиться непосредственно в форме получения наличных (например, снятия денег с помощью пластиковой карты через банкомат или их получения в кассе по счету), а также в безналичной форме (например, путем перевода на иной счет и т. д.).

Как открыть текущий счет в банке

Физическое лицо, желающее открыть текущий банковский счет, должно представить в банк комплект документации, в состав которого входят (п. 3.1 инструкции № 153-И):

Если же текущий счет собирается открывать иностранный гражданин или лицо без гражданства, то к перечисленным выше документам надлежит приложить также:

Кроме того, при открытии текущего счета физлицо заполняет также специальную анкету по форме банка и предоставляет/не предоставляет банку право на получение, хранение и обработку персональных данных (п. 1 ст. 6 закона «О персональных данных» от 27.07.2006 № 152-ФЗ).

Одно физлицо может открыть несколько текущих счетов в банке.

Чем отличается текущий счет в банке от карточного счета

Как мы уже обозначили выше, текущий банковский счет — это счет, который открывается физлицом для использования в личных, не связанных с предпринимательской деятельностью целях.

Вместе с тем для удобства использования такого счета, в частности внесения на него наличных и их снятия, к счету привязывается специальная пластиковая карта. В этом случае текущий счет одновременно является и карточным счетом, т. к. все деньги, вносимые по карте или снимаемые с ее помощью, соответственно попадают или списываются с текущего счета, к которому данная карта привязана.

За выпуск карты и ее обслуживание, а также подключение специальных сервисов, относящихся непосредственно к использованию пластикового носителя, могут взиматься комиссии, определяемые условиями договора с банком.

Закрытие текущего счета в банке по инициативе клиента

Если текущий счет закрывается по желанию клиента, ему достаточно подать в банк соответствующее заявление. При этом расторжение договора банковского счета может быть произведено в любой момент по желанию клиента, и любые условия договора, ограничивающие данное право клиента, квалифицируются как ничтожные (п. 11 ПВАС № 5). Расторжение производится в момент получения банком заявления от клиента, если иной срок не отражен в заявлении (п. 13 ПВАС № 5).

Наличие неисполненных платежных документов, предъявленных к счету клиента, не препятствует расторжению соответствующего договора. Не исполненная в связи с закрытием счета исполнительная документация возвращается банком субъектам, от которых она была получена (взыскателю, приставу и т. д.), с отметкой о причинах невозможности исполнения (п. 16 ПВАС № 5).

Таким образом, законодатель устанавливает отсутствие связи между возможностью закрытия банковского счета и наличием неисполненных обязательств какой-либо стороны данных правоотношений. Так, наличие у клиента ссудной задолженности не выступает препятствием для закрытия соответствующего текущего счета, предназначенного для исполнения обязательств клиента по кредиту (например, апелляционное определение Самарского облсуда от 06.04.2016 по делу № 33-4144/2016).

Закрытие текущего счета по инициативе банка или уполномоченного органа

Вас также может заинтересовать статья на сайте КонсультантПлюс «Налоговые блокировки текущих счетов предпринимателей: есть ли шанс переломить ситуацию?» Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить его бесплатно на 2 дня.

Движения по текущему счету клиента после закрытия счета

С момента расторжения договора банковского счета любые транзакции по такому счету, помимо операций по перечислению или выдаче остатка по счету его владельцу, запрещены (пп. 8.2–8.3 инструкции № 153-И). Денежные средства, поступившие клиенту после прекращения договора банковского счета, возвращаются отправителю.

Аналогичным образом не допускается исполнение банком приходных и расходных операций, направленных на погашение текущей задолженности клиента перед банком или иными лицами. В противном случае суд может взыскать в пользу клиента (см. апелляционное определение Красноярского краевого суда от 28.03.2016 по делу № 33-3855/2016):

Чем полезен текущий счет в банке

С помощью текущего счета можно погашать квартплату и делать покупки в магазинах. Мой друг уже давно не носит в своем бумажнике наличные деньги.

— А зачем? — сказал он мне. — Чтобы потом сожалеть о деньгах, которые стащили воришки вместе с кошельком?

Чтобы не попасть в такую неприятную историю, мой друг открыл в банке текущий счет. Всеми средствами, что там хранятся, он может распоряжаться с помощью пластиковой карты, которую выпустил банк.

— Открыв текущий счет в банке, клиент получает возможность воспользоваться многими банковскими услугами, а также сделать более удобным процесс управления собственными средствами, — говорит директор департамента розничного бизнеса Промсвязьбанка Лидия ГЕРЦЕНА. — Например, имея средства на счете, клиент может дать банку постоянное поручение на списание (чтобы банк автоматически переводил определенную сумму с его счета для оплаты телефона или коммунальных услуг, то есть осуществлял регулярные платежи, которые клиенту приходится делать каждый месяц). Проценты начислят

на карту Но только этим удобства от текущего счета не ограничиваются.

— Также клиент может переводить денежные средства со своего текущего счета на счета других физических и юридических лиц, — продолжает эксперт.

Есть и еще одна полезная услуга. С помощью текущего счета можно конвертировать деньги. Говоря проще, рубли переводить в доллары или в евро, и наоборот. И не надо искать обменников с вечно меняющимся курсом и где вы не застрахованы от того, чтобы получить фальшивые купюры.

— Многие клиенты зачастую используют текущий счет для перевода на него процентов, которые начисляются на срочный вклад, — говорит Лидия Герцена.

Таким образом, у вас есть возможность тратить накопленные барыши на любые цели. При этом многие банки оказывают такую услугу, как SMS-сообщение клиенту о совершенной операции. Расплатились картой в магазине — через несколько секунд получили сообщение на свой сотовый телефон о списании денег с текущего счета.

А чтобы уж совсем не заморачиваться с наличными деньгами, банки предлагают и заработную плату начислять на текущий счет. Для этого достаточно договориться с бухгалтерией вашего предприятия и представить им реквизиты счета. Как завести текущий счет?

— Большинство крупных банков сейчас предлагают услуги интернет-банкинга, — продолжает рассказывать о возможностях текущего счета наш эксперт, — и воспользоваться ими можно только при наличии одного или нескольких счетов в банке. С текущего счета вы сможете самостоятельно в режиме on-line осуществлять всевозможные операции:

— платежи и переводы в адрес юридических и физических лиц,

— делать взносы по кредитам,

— пополнять средствами пластиковую карту.

Как правило, размер комиссии за операции при интернет-банкинге ниже, чем если бы вы совершали платежи по старинке. Ведь для банка это тоже экономия затрат — все операции выполняет компьютер, а не служащий. Чтобы получить возможность использовать свой счет в режиме on-line, достаточно установить специальную компьютерную программу, которую банки, как правило, предоставляют своим клиентам бесплатно.

Справка

Текущий счет позволит вам:

u получать и переводить денежные средства в рублях, долларах США и евро (для каждой валюты открывается отдельный счет); зачислять деньги на счет и списывать в безналичной форме; оформить выпуск банковской пластиковой карты; проводить безналичные операции по конвертации иностранных валют; получать выписки о состоянии счета;

переводить денежные средства в оплату товаров, услуг, в том числе услуг мобильной связи, коммунальных платежей; зачислять на счет переводы, в том числе заработную плату; получать проценты по вкладам.