Удс до сделки что это

Что такое клиентский портфель, и что за УДС в нем?

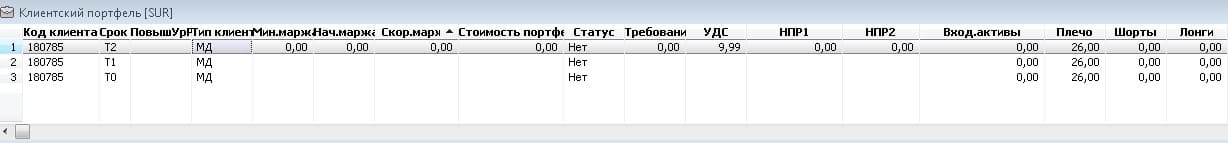

Клиентский портфель — это таблица в информационно-торговой системе QUIK. В ней показывается информация относящаяся к счёту клиента в целом. Это аналог бухгалтерского баланса для Ваших средств, размещённых на биржевом счёте, дополненный параметрами риска и некоторыми другими характеристиками Вашего счёта.

Например важнейший параметр Стоимость портфеля — текущий размер Ваших средств с учётом открытых позиций. УДС — уровень достаточности средств, один из параметров риска. Он показывает достаточно ли средств клиента для обеспечения его позиций открытых на заёмные средства.

УДС=(Стоимость портфеля-Минимальная маржа)/(Начальная маржа-Минимальная маржа)

Диапазон УДС [-9,99;9.99]

Параметры входящие в формулу: Начальная маржа (Максимально допустимая сумма открываемой позиции) = Стоимость позиции*Ставка риска

Ставка риска — параметр, рассчитываемый биржей для каждой ценной бумаги. Начальная маржа не должна превышать Стоимость портфеля.

Минимальная маржа(Минимальная допустимая сумма позиции)=Стоимость позиции*Ставка минимальной маржи.

Ставка мин. маржи рассчитывается биржей. Если сумма позиции меньше мин. маржи, то следует принудительное закрытие позиции. УДС при этом меньше нуля, т.е. отрицательный.

Таким образом УДС показывает как близки Вы к принудительному закрытию позиций, если рынок идёт против Вас.

Шпаргалка для инвестора: сделки с неполным покрытием

Рассказываем инвесторам-новичкам о возможностях и нюансах необеспеченных сделок.

Совершение необеспеченных сделок дает возможность многократно увеличить доход инвестора — эту магическую фразу слышали многие новички от инвесторов-старожилов.

Сделки с неполным обеспечением не рекомендованы неквалифицированным инвесторам, поэтому стоит приходить к таким инструментам по мере изучения теории и накопления опыта торговли.

Чтобы понять, насколько эффективен этот продукт и стоит ли его использовать, начнем с азов: развеем или, наоборот, внесем сомнения.

При работе на валютном и фондовых рынках брокер дает своим клиентам возможность проводить операции под обеспечение собственных активов (денежных средств и ценных бумаг), а именно:

• Совершать сделки, имея на счету только часть суммы для расчетов

• Оставшуюся часть денег вносить после расчетов по сделке

• Покупать ценные бумаги или валюту и получать доход в случае роста их стоимости

• Открывать короткие позиции (шорт) и использовать снижение стоимости актива для получения дохода

• Выводить часть средств, не продавая ценные бумаги и не дожидаясь расчетов по сделкам.

Многие брокеры включают услугу «Сделки с неполным обеспечением» в стандартный договор на брокерское обслуживание. За использование услуги инвестор заплатит комиссию.

Плата устанавливается в процентах годовых. Ставка зависит от:

— актива, с которым возникла необеспеченная позиция (рубли, валюта, российские ценные бумаги, иностранные ценные бумаги),

— направления сделки (лонг, шорт),

— от размера открытой необеспеченной позиции по всем брокерским счетам инвестора или от объема активов на брокерских счетах,

— других возможных условий брокера.

Разумеется, стоит заранее выяснить все параметры сделки.

Соотношение собственных средств и необеспеченной позиции позволит инвестору приумножить потенциальную прибыль. Следует помнить и о другой стороне медали — это пропорционально повысит риски, поэтому и потери могут вырасти соответственно.

Отметим, что единых условий ни на фондовом, ни на валютном рынке не предусмотрено.

Существуют некоторые параметры, на которые обращает внимание брокер:

— Направление сделки: лонг или шорт.

При открытии сделки с неполным покрытием на счете инвестора возникает задолженность — по рублям (лонг), валюте (лонг/шорт) или по бумагам (шорт), которая переносится путем заключения специальных сделок: на фондовом рынке — автоРЕПО, на валютном рынке — автоСВОП. Приставка «авто» означает, что сделки заключаются автоматически. В брокерских отчетах такие сделки обозначаются просто РЕПО или СВОП.

— Брокер рассчитывает категорию риска и учитывает историю взаимоотношений с клиентом.

Брокеры стандартно разбивают клиентов на категории по уровню риска:

— со стандартным уровнем риска (КСУР),

— с повышенным уровнем риска (КПУР),

— с особым уровнем риска (КОУР) — для клиентов-юридических лиц.

Как правило, сразу после заключения договора инвестор имеет статус КСУР.

— Качество активов для обеспечения.

Брокер устанавливает определенную шкалу риска. По инструментам, которые считаются более надежными, можно получить больше денег. При этом не по всем инструментам установлена ставка риска.

Ставка риска — это дисконт, с которым брокер оценивает залоговые инструменты.

Брокер контролирует риски и рассчитывает Начальные ставки риска в случае длинной позиции (Dlong) и в случае короткой позиции (Dshort).

Применяемые брокером ставки риска, как правило, публикуются в интернете на сайте брокера.

При расчете начальных ставок риска учитывается:

• Волатильность рынка в целом. Чем рынок волатильнее, тем выше риск изменения стоимости ценной бумаги или валюты, а значит, выше и ставка риска.

• Ликвидность (волатильность) конкретной ценной бумаги или валюты. Известно, что крупные заявки на покупку/продажу меньше влияют на цены высоколиквидных инструментов, чем на цены низколиквидных. Следовательно, чем менее ликвиден финансовый инструмент, тем волатильнее его цена, а значит, выше и ставка риска.

• Ставки вышестоящих клиринговых организаций. Брокер не может устанавливать ставки ниже, но вправе устанавливать выше с учетом собственных оценок риска.

При снижении стоимости портфеля до уровня Минимальной маржи брокер может принудительно закрывать позиции клиентов с разным уровнем риска либо менять параметры так называемого уровня достаточности средств.

Тому инвестору, который вышел из статуса новичка, познал вкус побед и поражений и хотел бы широко использовать возможности торговли на рынке ценных бумаг.

Какие возможности получит инвестор:

— Покупать больше ценных бумаг или валюты, чем есть на то свободных средств, и заработать на росте котировок, нарастив позицию — длинная позиция Лонг.

— Заработать на снижении котировок ценных бумаг, открыв короткую позицию Шорт.

— Продавать ценные бумаги или валюту, которую не покупал ранее.

— Торговать на одной площадке под обеспечение маржинальных активов на другой площадке, при этом не распродавая их.

— Торговать иностранными бумагами под залог российских и наоборот.

— В технических целях (типа технический овердрафт): довнести деньги после совершения сделки, но до расчетов по ней.

На фондовом рынке предусмотрен принцип отложенного исполнения (Т+. где Т — это день заключения сделки). Это означает, что при заключении сделки поставка актива и списание средств происходит не моментально, а на следующий рабочий день (Т+1), или через день (Т+2), в зависимости от режима расчетов. Так, все акции (российские и иностранные) торгуются в режиме Т+2.

Благодаря этому механизму возникает пространство для маневра: на момент заключения сделки инвестор должен обеспечить только минимальную требуемую сумму, остальное можно довнести позднее, до фактических расчетов по сделке.

В этом случае задолженности по счету не возникнет и клиенту не нужно будет платить за полученную услугу.

Для приобретения опыта на срочном рынке инвестору, пожалуй, лучше начинать с подобных операций, то есть в технических целях на короткий срок. Поняв механизм торговли и осознав возникающие риски, далее инвестор может использовать все возможности рынка в спекулятивных целях.

Брокер в определенной мере контролирует возможные убытки инвестора. Если начальная маржа превысит стоимость портфеля клиента, то инвестор не сможет открывать новые позиции, направленные на увеличение маржи.

Брокер направляет инвестору Margin call — уведомление о необходимости довнесения денежных средств на счет или частичном закрытии позиций.

Оценить риск удержания текущей позиции позволяет Минимальная маржа. Она рассчитывается как Начальная маржа* коэффициент k_min, который определяется в зависимости от Уровня риска клиента и публикуется на сайте брокера.

Если минимальная маржа превысит стоимость портфеля клиента, то брокер осуществляет принудительное закрытие до разного значения параметра Уровня достаточности средств (УДС) в зависимости от уровня риска клиента (КСУР, КПУР, КОУР).

При этом в зависимости от рыночной ситуации брокер оставляет за собой право по клиентам КПУР и КОУР менять значение параметра УДС, до которого будет осуществляться принудительное закрытие позиций. Актуальное значение раскрывается на сайте.

Брокер дополнительно удержит комиссию за принудительное закрытие.

Риск — благородное дело. Использование необеспеченных сделок, действительно, предоставляет много возможностей. Однако всегда стоит помнить об эффективном сочетании выбранной стратегии и сопутствующих рисках.

Правила здесь не отличаются от базовых рекомендаций при инвестировании на рынке ценных бумаг:

— Составьте индивидуальную стратегию инвестирования и следуйте ей.

— Диверсифицируйте портфель, комбинируя бумаги из разных отраслей, регионов, валют.

— Исходя из поставленных целей, определите готовность к риску и «комфортный» уровень возможных потерь.

— Соотнесите параметры риск/доходность — стройте план, исходя из риск-профиля, волатильности рынка и горизонта инвестирования.

— Поставьте стоп-лосс — уровень входа и выхода из позиции — оптимальный риск, что позволит ограничить возможные убытки или, наоборот, закрыть позицию при достижении определенного уровня прибыли. Помните, что без этого действия размер возможных убытков не ограничен.

Больше полезной информации для инвесторов вы найдете на BCS Express.

Маржинальная торговля с использованием дисконтов

Согласно Правилам брокерского обслуживания ПАО «Промсвязьбанк» все клиенты делятся на три группы:

Клиент без права заключения необеспеченных сделок – к этой категории относятся клиенты, которые не имеют права открывать непокрытые позиции, т.е. для покупки ценных бумаг им необходимо иметь 100% обеспечения на счете. Также таким клиентам недоступны операции по открытию коротких позиций (так называемый short).

Клиентам по-прежнему доступны любые инструменты в секторе Т+2, а также облигации в Т0. Клиент может совершать сделки с инвестиционными паями и торговать новинками – ETF-инструментами.

Следующие две группы относятся к группе маржинальных клиентов.

Эти клиенты имеют право открывать непокрытые позиции, т.е. делать сделку, имея только частичное обеспечение под нее. Обеспечением могут выступать как деньги, так и уже имеющиеся ценные бумаги из числа высоколиквидных. Различие между этими группами только в размере обеспечения, требуемого под открытие позиции. У группы КПУР оно ниже, следовательно, и размер маржинального кредитования – больше.

Также этим группам доступны операции по открытию коротких позиций (short), что дает самые широкие возможности на фондовом рынке как в плане стратегий, так и в плане диверсификации.

Для отнесения к категории КПУР клиент должен соответствовать требованиям, описанным в Порядке отнесения клиентов к категории КПУР Правил брокерского обслуживания ПАО «Промсвязьбанк».

Помимо перечисленных трех групп, есть еще одна категория клиентов, в которую входят только юридические лица – это группа «Особые». Этой группе доступны самые широкие возможности на финансовых рынках, с полным набором современного функционала. Гибкий подход к клиентам группы «Особые» выражается в заключении Специального дополнительного соглашения к Правилам брокерского обслуживания.

Обратите внимание: для всех групп клиентов действуют следующие условия.

Использование только ИТС QUIK и Web-quik (возможность подавать заявки с голоса сохраняется) для торговли на Московской бирже, а также для получения информации о дисконтах, списке ликвидных ценных бумаг, списке бумаг, доступных для коротких позиций, стоимости портфеля, начальной маржи и минимальной маржи.

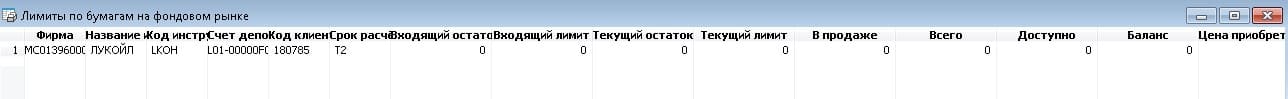

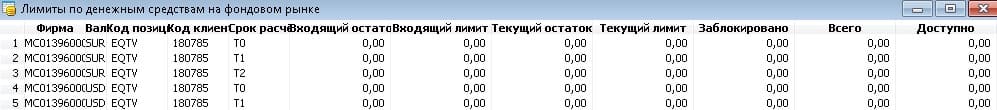

Чтобы воспользоваться этими возможностями, необходимо в ИТС QUIK провести ряд настроек в таблицах. Открыть таблицу «Клиентский портфель», в которой отображаются такие важные параметры, как: «Стоимость портфеля», «Начальная маржа», «Минимальная маржа» и «УДС» – уровень достаточности средств. Нажав правой кнопкой мыши на эту таблицу, необходимо открыть таблицу «Купить/Продать» – в ней всегда можно увидеть ценные бумаги, доступные для открытия непокрытых позиций, дисконты по ним (необходимый размер обеспечения в абсолютных величинах) и доступность бумаг для открытия коротких позиций.

Теперь подробнее о новых терминах.

Стоимость портфеля рассчитывается как сумма всех плановых остатков по денежным средствам и ценным бумагам, входящим в категорию «Ликвидные ценные бумаги» – т.е. по бумагам, доступным для открытия непокрытых позиций.

Обратите внимание: неликвидные ценные бумаги (бумаги, по которым не установлено дисконта или он равен единице) не входят в расчет категории «Стоимость портфеля».

Начальная маржа отражает стоимость портфеля клиента (бумаги/деньги) с учетом начальных дисконтирующих коэффициентов. Начальная маржа показывает в абсолютных значениях, до какого уровня может открыться клиент, совершая сделки на заемные средства.

Обратите внимание: При достижении стоимости портфеля значения начальной маржи заявки (вывод денег, вывод ценных бумаг из обеспечения, открытие новых непокрытых позиций), приводящие к дальнейшему снижению стоимости портфеля ниже значения начальной маржи, отклоняются системой.

Минимальная маржа отражает стоимость портфеля клиента с учетом минимальных дисконтирующих коэффициентов. Минимальная маржа показывает, до какого уровня может снизиться «Стоимость портфеля» в случае негативного рыночного сценария.

Обратите внимание: Если стоимость портфеля окажется ниже минимальной маржи, позиция клиента принудительно закрывается до уровня, превышающего начальную маржу.

При маржинальной торговле надо учитывать тот факт, что дисконты по ликвидным ценным бумагам, влияющие на расчет маржинальных показателей, транслируются биржей в режиме онлайн. Они подвержены динамическому изменению в зависимости от рыночной ситуации. Также они могут иметь разные значения для длинной или короткой позиции.

Обратите внимание: Размер дисконтов различается в зависимости от группы, к которой отнесен клиент, и в целом для группы «Стандарт» соответствует старому понятию «Клиенты, имеющие первое плечо», а для группы КПУР – «Клиенты, имеющие третье плечо».

Скорректированная маржа – параметр, вычисляемый аналогично параметру «Начальная маржа», но с учетом планового исполнения всех активных заявок.

Обратите внимание, если:

Отображение этих важнейших маржинальных показателей в QUIK можно «подстроить под себя», выделив их цветом, кликнув правой клавишей мышки на таблице «Клиентский портфель» и проведя необходимые настройки через пункт меню «Редактировать таблицу».

Приведем примеры использования понятия дисконта при совершении необеспеченных сделок.

Пример 1 (дисконты взяты для группы «КПУР»)

Дисконт по Газпрому составляет 25% (указывается в таблице «Купить/продать» в QUIK в абсолютном значении, т.е. 0,25), клиент, имея 250 000 рублей, может открыть позицию в Газпроме на 1 000 000 рублей (без учета комиссии). Т.е. сумму на счету делим на дисконт по интересующей нас бумаге в абсолютном выражении, получаем сумму, на которую мы можем открыть позицию.

Пример 2 (покупка ценных бумаг без денег)

Дисконт по Газпрому составляет 25%, а клиент имеет в обеспечении только акции Газпрома на сумму 1 000 000 рублей, под них он также может открыть позицию в Газпроме на 3 000 000 рублей. Т.е. оценку портфеля дисконтируем на 25% и делим на дисконт по интересующей нас бумаге в абсолютном выражении.

Пример 3 (вывод денег в плечо)

Клиент имеет только акции Северстали (дисконт 30%) на сумму 1 000 000 рублей, он их также может внести под обеспечение и открыть позицию в Газпроме на 2 800 000 рублей.

Обратите внимание: можно использовать 700 000 рублей (1 000 000 – 30%) на покупку любого другого немаржинального инструмента и/или осуществление вывода ДС (доступна меньшая сумма из лимитов Т0 и Т2).

Используя точно такие же настройки и имея в обеспечении деньги или ценные бумаги из числа высоколиквидных (из таблицы «Купить/Продать), можно открыть короткую позицию (short) по инструменту, имеющему дисконт D short, указанный в этой таблице.

Имейте в виду, что при покупке ценной бумаги в «плечо» всегда присутствует риск снижения цены, при открытии «шорта» всегда присутствует риск роста цены. Ставка риска (дисконт) по бумаге учитывает риск неблагоприятного изменения цены и позволяет оценить объем риска, который может принять на себя клиент по конкретной ценной бумаге в зависимости от позиции. По наиболее ликвидным ценным бумагам ставки риска минимальны, по более волатильным бумагам ставки риска (дисконты) увеличены и могут приближаться к 100%.

Ставки риска подразделяются на начальные ставки риска (D), которые применяются для расчета начальной маржи, и минимальные ставки риска (D min), которые применяются для расчета минимальной маржи. Необходимо всегда следить за соотношением стоимости портфеля и начальной и минимальной маржи.

Пример 4 (падение стоимости портфеля ниже уровня начальной маржи, критический уровень падения)

Возьмем данные из Примера 2: клиент купил в плечо максимальное количество акций Газпрома (1966 лотов), имея под обеспечение 657 лотов.

Данные до покупки:

| Минимальная маржа | Начальная маржа | Стоимость портфеля | Цена |

Стоимость портфеля = Текущая цена, умноженная на количество ценных бумаг в штуках

Начальная маржа = Стоимость акций, умноженная на Начальный дисконт (D long)

Минимальная маржа = Стоимость акций, умноженная на Минимальный дисконт (D min long)

Данные после покупки:

| Минимальная маржа | Начальная маржа | Стоимость портфеля | Цена |

Стоимость портфеля = Стоимость ценных бумаг минус задолженность по деньгам (сумма, потраченная на покупку ЦБ)

Как видим, уровень начальной маржи поднялся до стоимости портфеля (Уровень достаточности средств (УДС) снизился с 7,46 до 1), больше клиент не может наращивать свою позицию и/или выводить денежные средства и ценные бумаги.

Если при такой позиции цена актива начнет снижаться, то УДС станет меньше 1. Стоимость портфеля станет ниже начальной маржи и будет снижаться быстрее, чем уровень минимальной маржи, в какой-то момент достигнув его уровня (УДС = 0).

Данные при цене 130 рублей за акцию (снижение на 14,38%):

| Минимальная маржа | Начальная маржа | Стоимость портфеля | Цена |

В случае наступления такого события часть позиций клиента будет закрыта до уровня стоимости портфеля превышающего начальную маржу.

Обратите внимание: Мы настоятельно рекомендуем клиентам самостоятельно отслеживать свои маржинальные показатели и при приближении стоимости портфеля к уровню минимальной маржи самостоятельно прикрывать часть позиций, не допуская технического маржин-колла. В этом случае клиент может сам выбрать инструмент, который ему удобнее прикрыть, и его количественный показатель.

Также имейте в виду, что ставки риска (дисконты) рассчитываются Биржей и в случае корпоративных событий или повышенной волатильности могут быть изменены в худшую сторону.

Подробнее с нововведениями, с принципами торговли с использованием дисконтов, настройками торгового терминала и информацией об особенностях заключения сделок и осуществления расчетов в режиме Т+2 можно ознакомиться, скачав презентацию «Режим Т+2».

QUIK: маржинальная торговля в терминалах версии 8.1 и далее

Спекулятивные операции с заработком на марже востребованы среди трейдеров, но сопряжены с высоким риском потерять деньги. Использование кредитных средств на срочном рынке требует особого расчёта и анализа ситуации. Терминал QUIK, начиная с версии 8.1, заметно шагнул вперёд в отслеживании риск-параметров. В него встроены несколько инструментов, которые позволяют контролировать процесс торгов и минимизировать вероятность финансовых потерь.

Для работы с риск-параметрами необходимо добавить инструменты в клиентский портфель. Вот как это сделать:

После двойного щелчка по таблице «Клиентский портфель» открывается таблица «Купить/продать». При настройке фильтров в таблице появятся установленные ставки риска, которые зависят от уровня риска эмитента и его ценных бумаг.

Какие значения показывают риск-параметры:

Для оценки рисков оптимальным будет использование полного набора предлагаемых параметров. При этом не в последнюю очередь нужно следить за своим эмоциональным состоянием — большинство ошибок происходит из-за опрометчивых решений. Подробнее о принципах маржинальной торговли читайте в статье «Открытого журнала». Также будут интересны книги известных трейдеров — «Торговля акциями» Джесси Ливермора и «Питбуль: уроки от чемпиона Уолл-Стрит по дейтрейдингу» Мартина Шварца.

Почти изучили возможности торговых терминалов, а брокерского счёта до сих пор нет? Откройте его в «Открытие Брокер» — это быстро, удобно и занимает буквально 5-10 минут!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Маржинальное кредитование

Внимание! С 27 марта 2014 года вступают в силу новые правила совершения необеспеченных сделок (маржинального кредитования). Пожалуйста, ознакомьтесь с подробностями.

Вы можете подключиться к услуге в офисе компании или в разделе «Настройки счета» Вашей личной странички в системе Актив Client Center

Преимущества маржинального кредитования

Виды маржинального кредитования

Кредитование денежными средствами

Вы покупаете ценные бумаги на свои средства и на средства, предоставленные Вам брокером (на условиях маржинального займа), и когда бумаги вырастут в цене, то продав их, Вы вернете заем и получите дополнительный доход от использования дополнительных денег.

Вы считаете, что цена акции компании «А» будет расти и покупаете 20 таких акций по цене 100 руб. за штуку (за 20*100 = 2000 руб.) – 10 за счет собственных средств (1000 руб.) и 10 за счет средств, предоставленных брокером (1000 руб.)

Когда акции компании «А» выросли до 110 руб. Вы решаете продать их и из вырученной суммы (20*110 = 2200 руб.) возвращаете 1000 руб. займа брокеру, а Ваш доход составляет 200 руб. Так как Ваш первоначальный капитал составлял 1000 руб., то доходность операции составила 20% (200/1000*100%), что в два раза больше, чем в случае использования только собственных средств.

Кредитование ценными бумагами

Вы берете в заем ценные бумаги у брокера и продаете их на бирже («шорт» или «короткая позиция»). Когда цена бумаг снижается, Вы покупаете их по более низкой цене и получаете доход равный ценовой разнице.

Вы считаете, что цена акции компании «B» будет снижаться и берете у брокера 10 таких акции. Вы продаете эти акции на бирже по цене 100 руб. за штуку (всего за 10*100 = 1000 руб.) и получаете 1000 руб. денежными средствами.

Когда цена акций компании «B» упала до 90 руб. за штуку, Вы откупаете их обратно уже лишь за 900 руб. (10*90=900 руб.) и возвращаете их брокеру. Ваш доход от операции составил 1000-900 = 100 руб.

Обеспечение и расходы клиента

В обеспечение при маржинальном кредитовании принимаются денежные средства, а также ценные бумаги, соответствующие критериям ликвидности.

Внутри дня (торговой сессии) маржинальное кредитование предоставляется БЕСПЛАТНО.

При переносе позиции на следующий день взимается комиссия, рассчитываемая как процент от суммы задолженности – смотрите тарифы компании

Размер предоставляемых средств (размер «Плеча»)

Размер предоставляемых средств зависит от объема обеспечения, рассчитываемого с учетом дисконтов для каждой конкретной ценной бумаги. Денежные средства учитываются как обеспечение в полном объеме.

Критерии отнесения физических лиц к категории инвесторов с повышенным уровнем риска:

Если Вы хотите получить возможность торговать «с повышенным уровнем риска», пожалуйста обратитесь в отдел по работе с клиентами.

Дисконт – это риск-параметр финансового инструмента, зависящий от уровня волатильности рынка и ликвидности инструмента. Для простоты – плечо два, эквивалентное дисконту в 50% (=1/0.5=2). Чем меньше Дисконт, тем больше плечо. Фактически, дисконт определяет стоимость финансового инструмента (например, акции) применяемую в качестве обеспечения маржинальных позиций. Для инструментов, торгующихся на Московской бирже, дисконт устанавливается Национальным клиринговым центром и может быть изменен в любой момент (поэтому Вам следует внимательно следить за стоимостью своего портфеля, когда уровень обеспечения близок к критическому).

Риск-параметры (дисконты) торгуемых инструментов можно посмотреть на сайте НКЦ в разделе «Управление рисками», а также в торговой системе Создать окно –> Все типы окон… –> Режим торгов с ЦК –> Параметры рыночных рисков [ЦК] или в таблице «Купить/Продать».

Контроль обеспечения и риски

Торговля с использованием маржинального кредитования (маржинальная торговля) связана с высоким уровнем риска, причем существует риск потери всего капитала или даже суммы, превосходящей первоначальные инвестиции. Пожалуйста, ознакомьтесь с Декларацией о рисках. Предупреждения, заверения и гарантии Компании.

Для контроля обеспечения Компания рассчитывает и отслеживает следующие основные параметры: