Эффект вытеснения предполагает что рост государственных расходов приводит к уменьшению

Эффект вытеснения

Увеличивая размеры государственных расходов (это может быть вызвано, к примеру, экономическим спадом), правительство выходит на денежный рынок, чтобы профинансировать бюджетный дефицит. Рост спроса на деньги на финансовом рынке приводит к росту цены этих денег — то есть к росту процентной ставки, что неизбежно снизит спрос на инвестиции в реальный сектор экономики.

Таким образом, увеличение государственных расходов, в том числе государственных инвестиций, значительно снижает возможности частного инвестирования.

Связанные понятия

Связанные понятия (продолжение)

Европейский долговой кризис, или кризис суверенного долга в ряде европейских стран — долговой кризис, охвативший в 2010 году сначала периферийные страны Евросоюза (Греция, Ирландия), а затем охвативший практически всю зону евро. Источником кризиса называют кризис рынка гособлигаций в Греции осенью 2009 года. Для некоторых стран еврозоны стало сложным или невозможным рефинансирование государственного долга без помощи посредников.

Япония переживает рецессию с 1990 года из-за многих возникающих обстоятельств, которые привели к тому, что экономика Японии медленно сокращается.

Антиинфляционная политика представляет собой совокупность инструментов государственного регулирования, направленных на снижение инфляции. Экономисты пытаются найти ответ на такой важный вопрос — ликвидировать инфляцию путём радикальных мер или адаптироваться к ней.

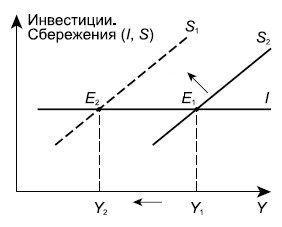

Макроэкономическое равновесие

2.4. Кейнсианская модель макроэкономического равновесия. Теория мультипликатора

При ее построении мы используем функции, с которыми познакомились ранее.

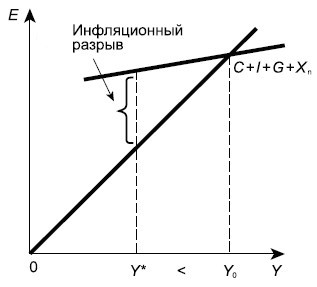

Исходным моментом для построения данной модели служит линия под углом 45° к горизонтальной оси, в любой точке этой линии совокупные доходы равны совокупным расходам. Пересечение данной линии в точке E3 с функцией планируемых расходов (C + I + G + Xn), изображаемой как функция потребления, сдвинутая на величину (I + G + Xn), показывает величину совокупного дохода, при котором устанавливается макроэкономическое равновесие. Наклон функции потребления, как было отмечено в предыдущем параграфе, отражает предельную склонность к потреблению, т.е. изменение в потреблении по сравнению с изменением в доходах.

На рисунке 2.12 приводится графическая интерпретация этого условия.

Эту задачу призваны выполнять финансовые структуры (институциональные инвесторы), входящие в денежно-кредитную систему общества.

Парадоксальность данной ситуации связана еще и с тем, что согласно классическим представлениям увеличение сбережений должно способствовать увеличению инвестиций, а следовательно, вести не к уменьшению, а к росту совокупного дохода. Согласно кейнсианскому подходу часть инвестиционного спроса производна от динамики дохода. Увеличение сбережений означает сокращение потребления и продаж и приводит к сокращению совокупного дохода. Уменьшение дохода, которое происходит из-за несовпадения планируемых сбережений и инвестиций, может быть достаточно ощутимым вследствие того, что снижается доход на величину, пропорциональную мультипликатору.

Простейшая модель мультипликатора может быть представлена так:

| где | DY | — | прирост национального дохода (продукта); |

| Mp | — | числовой коэффициент, именуемый мультипликатором; | |

| DE | — | прирост совокупных расходов. |

Мультипликатор можно определить как коэффициент, показывающий, на сколько возрастет равновесный доход при увеличении совокупного спроса.

Механизм действия мультипликатора таков: любой дополнительный расход (DE) становится в экономическом кругообороте доходом тех лиц, которые реализуют товары или услуги. Таким образом, на следующем витке экономического кругооборота этот доход может вновь стать расходом, увеличивая тем самым совокупный спрос на товары и услуги.

| где | Mp | — | мультипликатор; |

| MPC | — | предельная склонность к потреблению; | |

| MPS | — | предельная склонность к сбережению. |

Из приведенной формулы следует, что чем больше дополнительные расходы на потребление и меньше на сбережения, тем больше при прочих равных условиях величина мультипликатора. А при увеличении доли сбережений и уменьшении доли потребления в доходе данный коэффициент становится меньше.

Потребление и сбережения в обычных условиях достаточно стабильны, иначе говоря, они «пассивно» приспосабливаются к изменению уровня дохода. Поэтому особую значимость эффект мультипликатора имеет в тех случаях, когда изменения происходят в инвестиционных или государственных расходах. Это обусловлено и тем, что и те, и другие расходы могут использоваться как непосредственные рычаги влияния на объем национального производства, обеспечивающие экономический рост.

Предположим, что в течение определенного периода прирост инвестиций (DI) составил 100 млн. руб., предельная склонность к сбережению ( MPS ) равна 1/3 и соответственно мультипликатор равен 3. Тогда согласно формуле DВВП = DI x Мр произойдет прирост национального продукта на 300 млн. руб.

Однако эффект мультипликатора действует при любом изменении совокупных расходов, т.е. не только тогда, когда они растут, но и когда уменьшаются. Более реалистично для российской практики данный пример должен звучать так: сокращение инвестиций на 100 млн. руб. при мультипликаторе, равном 3, приведет к уменьшению ВВП на 300 млн. руб.

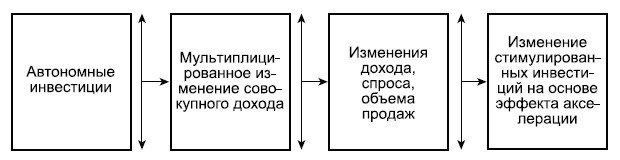

С эффектом мультипликатора тесно связано действие эффекта акселерации. Оно означает, что существует связь между приростом спроса (дохода и продаж) и приростом инвестиций для расширения мощностей, производящих товары, на которые вырос спрос. Иначе говоря, изменения в спросе на инвестиции рассматриваются как функция от изменения дохода, при этом инвестиции увеличиваются в большей степени, чем прирост дохода:

| где | h | — | коэффициент акселерации; |

| I | — | производные (стимулированные) инвестиции; | |

| DY | — | изменение дохода. |

Эффект акселератора в самом общем виде означает, что изменение в объемах продаж готовой продукции ведет к изменениям в спросе на средства производства, производящие эту продукцию.

Так, снижение объема продаж ведет к сокращению дохода и уменьшению инвестиций в n-е количество раз, равное величине акселератора.

Между мультипликатором и акселератором существуют и различия. Если мультипликатор характеризует некое разовое непосредственное воздействие на доход со стороны спроса в текущем году, то эффект акселератора показывает связь между инвестициями текущего года и расширением производства в следующем году.

Связь между этими показателями можно условно представить в виде схемы (рис. 2.14).

Из данной схемы ясно, что автономные инвестиции вызывают действие эффекта мультипликатора, что способствует росту дохода. Следующий за этим рост спроса и объема продаж ведет к появлению стимулированных инвестиций и действию эффекта акселератора.

Инфляционный и рецессионный разрывы

Задача анализа макроэкономического равновесия не только определить равновесный объем производства, но и дать ему оценку, т.е. сравнить, как соотносится равновесный объем производства с потенциальным объемом производства при полной занятости и широкими инвестиционными возможностями.

Помимо ситуации, когда равновесный и потенциальный объемы равны между собой, возможны еще два случая:

Эффект вытеснения предполагает что рост государственных расходов приводит к уменьшению

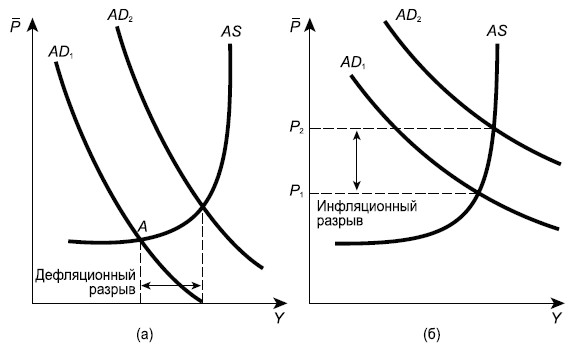

ЭФФЕКТ ВЫТЕСНЕНИЯ ( crowding-out effect ) — увеличение государственных расходов, которое приводит к уменьшению уровня расходов частного сектора. Финансовое вытеснение, описываемое в примечании к рис. 148, обусловлено лишь постоянством денежной массы, которое вызывает недостаток дополнительных заёмных средств для финансирования добавочных государственных расходов.

Если денежная масса фиксирована, то связанное с дополнительными государственными расходами увеличение потребностей государственного сектора в займах будет по мере роста государственных займов приводить к росту ставок процента, что уменьшит стимулы к инвестициям частного сектора. С другой стороны, если бы дополнительные заёмные средства можно было бы получить, скажем, из-за границы, то финансирование дополнительных займов правительства ненамного повысило бы процентные ставки и оказало бы незначительное влияние на частные инвестиции.

Термин «вытеснение» используется также в более широком смысле для описания последствий крупных государственных расходов при ограниченных национальных ресурсах, которых, таким образом, остаётся меньше для осуществления частных потребительских расходов, инвестиций частного сектора и экспорта. Такое реальное вытеснение будет иметь место лишь в той степени, в которой общий объём национальных ресурсов фиксирован и они полностью используются, так что увеличение спроса государственного сектора на ресурсы уменьшает их количество, остающееся в распоряжении частного сектора. Когда же можно привлечь недоиспользуемые ресурсы, есть возможность удовлетворить спрос как государственного, так и частного секторов.

«МИРНЫЙ ДИВИДЕНД» ( «peace dividend» ) — дополнительные ресурсы, которые могут быть получены в результате урезания национального военного бюджета вследствие улучшающихся политических отношений между странами Запада и странами Восточного блока.

ГОСУДАРСТВЕННЫЕ РАСХОДЫ ( government (public) expenditure ) — текущие расходы и инвестиции центрального правительства и местных властей, осуществляемые с целью предоставления общественных благ и услуг (здравоохранение, образование, оборона, пути сообщения и т. д.), рыночных товаров и услуг (уголь, почтовые услуги и т. д.) и трансфертных платежей (пособия по безработице, государственные пенсии и т. д.). В модели кругооборота национального дохода трансфертные платежи исключаются из государственных расходов, поскольку они не являются вознаграждением за производительские услуги (т. е. не увеличивают общий выпуск), но представляют собой простое перераспределение поступлений от одних домашних хозяйств к другим.

Государственные расходы финансируются путём налогообложения и заимствований (см. потребность государственного сектора в займах).

В первом случае правительство играет всеобъемлющую роль, зачастую являясь собственником большей доли экономических ресурсов и определяя, какие продукты следует производить.

Во втором случае, когда ресурсы находятся в частных руках и рынки служат главным механизмом размещения ресурсов, правительство играет более ограниченную роль, влияя лишь на общий уровень экономической активности путём управления спросом и перераспределения дохода и богатства.

ГОСУДАРСТВЕННЫЙ БРОКЕР ( government broker ) — фирма, уполномоченная правительством на размещение государственных ценных бумаг. В 1986 г. Банк Англии осуществил продажу таких ценных бумаг через сеть «одобренных» дилерских фирм.

ЛИМИТЫ НАЛИЧНОСТИ ( cash limits ) — средство контроля над расходами государственного сектора, заключающееся в установлении для департаментов правительства или национализированных отраслей максимума общих расходов, причём льготы в связи с инфляцией сознательно не делаются.

ПОТРЕБНОСТЬ ГОСУДАРСТВЕННОГО СЕКТОРА В ЗАЙМАХ ( public-sector borrowing requiriment (PSBR) ) — превышение государственных расходов над доходами от налогообложения, требующее от правительства компенсировать разницу с помощью займа денег у банковской системы (посредством эмиссии казначейских векселей) или у общества (посредством эмиссии долгосрочных облигаций), бюджетный дефицит используется в качестве инструмента фискальной политики как средство увеличения общих расходов (совокупного спроса) в экономике.

Размер номинальных займов государственного сектора зависит не только от планируемых расходов государства и его дохода от налогообложения (т. е. от фискальной позиции), но также и от уровня экономической активности и темпа инфляции.

Колебания экономической активности ведут к изменениям потребностей в займах. Эти потребности имеют тенденцию увеличиваться во время спада, когда общая сумма налоговых поступлений падает, а выплаты пособий по социальному обеспечению растут в ответ на снижение доходов и рост безработицы, и уменьшаться во время экономического подъёма, когда общая сумма налоговых поступлений растёт, а выплаты пособий по социальному обеспечению сокращаются в ответ на рост доходов и снижение безработицы (см. автоматические (встроенные) стабилизаторы). Для того чтобы устранить воздействие на потребности в займах со стороны циклических колебаний экономической активности, связанных с деловыми циклами, необходимо подсчитать циклически скорректированные заёмные потребности. Устраняя воздействие эффекта циклических колебаний на состояние государственного бюджета, циклически скорректированные заёмные потребности характеризуют их возможный уровень при «трендовом» уровне экономической активности.

Инфляция также воздействует на номинальные потребности государственного сектора в займах, так как если большая часть долга государственного сектора определена в номинальном выражении, его реальная ценность падает обратно пропорционально темпу инфляции, снижая реальную ценность государственных обязательств. Реальный уровень заёмных потребностей определяется по текущему с учётом воздействия инфляции на реальную стоимость запаса долга государственного сектора (потребности государственного сектора в займах, скорректированные с учётом инфляции). Таким образом, для данных реальных заёмных потребностей более высокий темп инфляции подразумевает высокий номинал этих потребностей. При учёте эффекта инфляции 1970-х гг. высокий номинальный уровень займов (обозначающий большой финансовый дефицит) показывает достаточно скромный уровень реальных заёмных потребностей (обозначающий финансовый избыток). Государственный сектор накапливает номинальный запас своего долга с темпом меньшим, чем темп, с которым инфляция фактически уменьшает ценность займов, полученных в прошлом.

Существуют три основных способа, с помощью которых государство может финансировать свои заёмные потребности:

( а ) заём денег у частных лиц, фирм и финансовых структур частного сектора путём продажи государственных облигаций и векселей; установление высоких процентных ставок по этим ценным бумагам сделает государственный долг привлекательным для кредиторов;

( б ) заём денег у зарубежных кредиторов путём продажи государственных ценных бумаг; такие займы воздействуют на платёжный баланс;

( в ) краткосрочный денежный заём у системы коммерческих банков путём продажи им казначейских векселей. Это способствует увеличению резервных активов банков, позволяя им, в свою очередь, увеличивать предоставляемые ими кредиты.

Первые два способа финансирования заёмных потребностей государственного сектора (продажа облигаций небанковскому частному сектору) могут привести к увеличению процентных ставок, но из-за того, что они обеспечивают стабильное (как правило, долгосрочное) финансирование государственных займов, они не оказывают влияния на предложение денег. Напротив, если государство не может финансировать все свои финансовые потребности из двух первых источников, оно должно обратиться за займом к банковской системе. Это практически аналогично дополнительной денежной эмиссии и ведёт к увеличению предложения денег.

Займы государственного сектора могут способствовать вытеснению (см. эффект вытеснения) частного сектора. Во-первых, с помощью облегчения большой части государственных расходов эти займы могут привести к реальному вытеснению, так как государственный сектор использует большую часть национальных ресурсов, оставляя меньшую на частные потребительские расходы, инвестиции и экспорт. Во-вторых, дополнительный государственный заём приведёт к увеличению процентных ставок и, таким образом, вызовет финансовое вытеснение, так как частные инвестиции снижаются из-за высоких процентных ставок.

Начиная с 1980 г. британское правительство публиковало среднесрочную финансовую стратегию, которая предусматривает определение ежегодных целевых показателей для заёмных потребностей государственного сектора, выраженных в процентах от валового национального продукта, хотя в 1990 г. эта стратегия стала иметь меньшее значение.

Если доходы государства от налогообложения превышают его расходы, то это приводит к отрицательным заёмным потребностям или к погашению долга государственного сектора (осуществляется погашение долгов прошлых лет).

ГОСУДАРСТВЕННЫЕ ФИНАНСЫ ( public finance ) — раздел экономической науки, изучающий расходы и доходы органов государственной власти и воздействие, которое они оказывают на экономику. Когда сторонники классической экономической теории обратились к предмету государственных финансов, их внимание было сконцентрировано в основном на «доходной стороне» государственного бюджета — налогообложении. Начиная с 1930-х гг. (в эпоху господства кейнсианства) гораздо больший акцент был сделан на «расходной стороне» бюджета и на том воздействии, которое оказывает на экономику фискальная политика.

Государственный сектор является настолько значительной частью большинства экономических систем, что влияет фактически на все аспекты экономической жизни. Это происходит либо через расходы на товары и услуги, произведённые частным сектором, либо через выплату заработной платы работникам, занятым в государственном секторе, либо через выплату социальных пособий (пенсий, пособий по болезни и безработице). Финансирование этих расходов с помощью различных налогов (подоходного, на добавленную стоимость, на прибыль корпорации и т. д.), в свою очередь, влияет на уровень и структуру расходов частных лиц и организаций.

Государство планирует свои доходы и расходы на каждый финансовый год путём составления бюджета. Оно может планировать равенство доходов и расходов, стремясь к сбалансированному бюджету, или же оно может планировать превышение доходов от налогообложения над расходами, стремясь получить бюджетный излишек, который будет использован для погашения ранее накопленных долгов государственного сектора (см. государственный долг). Государство также может планировать превышение расходов над доходами, создавая бюджетный дефицит, который должен быть финансирован с помощью займов (см. потребность государственного сектора в займах).

Являясь инструментом выполнения правительством своих экономических и социальных обязательств, бюджет играет интегрирующую роль в фискальной политике, особенно при осуществлении политики по управлению спросом для снижения уровня безработицы и замедления темпов инфляции.

ГОСУДАРСТВЕННЫЙ ДОЛГ ( national debt or government debt ) — задолженность центрального правительства отечественным и иностранным кредиторам. Государственный долг возникает в результате превышения государственных расходов над доходами от налогообложения и других поступлений (бюджетный дефицит). Этот разрыв может возникать как следствие единичного события (например, финансирование ведения войны) или же отражать осуществление правительством стимулирующей (экспансионистской) фискальной политики.

Государственный долг в Великобритании оформляется в виде следующих финансовых инструментов: прежде всего краткосрочных казначейских векселей и долгосрочных облигаций, а также национальных сберегательных сертификатов. Процент по государственному долгу выплачивается из текущих бюджетных поступлений. |

Иногда размеру государственного долга придаётся слишком большое значение. Например, в 1991 г. государственный долг Великобритании составил 163 000 млн ф. ст. тогда как текущий валовой внутренний продукт составлял 574 000 млн ф. ст. Однако причин для тревоги нет, поскольку большую часть государственного долга составляет задолженность отечественным резидентам и институтам. С точки зрения модели кругооборота национального дохода выплаты процентов по государственному долгу отечественным кредиторам представляют собой трансфертные платежи и не являются чистым уменьшением реальных ресурсов экономики, т. е. не снижают её возможности по производству товаров и услуг. В 1991 г. 94% государственного долга Великобритании оставалось внутри страны, а выплаты на его обслуживание составляли всего 7% от общей суммы государственных расходов.

ПОГАШЕНИЕ ГОСУДАРСТВЕННОГО ДОЛГА ( public-sector debt repayment (PSDR) ) — превышение государственных доходов от налогообложения над государственными расходами, что позволяет погасить некоторые займы, полученные в прошлом. бюджетный излишек используется в качестве инструмента фискальной политики как средство уменьшения общих расходов (совокупного спроса) в экономике. О том, как колебания уровня экономической активности и темпы инфляции влияют на состояние государственного бюджета, см. потребность государственного сектора в займах.

См. государственный долг

ФИНАНСИРОВАНИЕ ЗА СЧЁТ ЗАЁМНОГО КАПИТАЛА ( debt financing ) — финансирование фирм и дефицита государственного бюджета путём выпуска ценных бумаг, таких как краткосрочные переводные векселя компаний и государственные казначейские векселя, а при займах государства — долгосрочные облигации.

Бюджетный излишек (избыток) — противоположное явление, т. е. превышение государственных доходов над расходами.

БЮДЖЕТНЫЙ ИЗЛИШЕК (ИЗБЫТОК) ( budget surplus ) — превышение поступлений от налогообложения над государственными расходами. Бюджетный излишек используется как инструмент фискальной политики для понижения уровня совокупного спроса в экономике.

БРЕМЯ ЗАДОЛЖЕННОСТИ ( burden of debt ) — процентные платежи по долгу, возникающие в результате займа, взятого индивидами, фирмами и государствами.

Процентные платежи по государственному долгу выплачиваются за счёт доходов от налогообложения и прочих поступлений. Понятие «бремя», казалось бы, подразумевает, что государственная задолженность — это «плохо», ибо финансовые обязательства от нынешних поколений (расходующих чрезмерно много) переходят к будущим поколениям. Однако здесь важно подчеркнуть, что процент, выплачиваемый по национальному долгу, представляет собой трансфертный платёж и не является чистым вычетом из объёма производства товаров и услуг при условии, что большая часть этой задолженности есть долг перед гражданами страны.

Инфляция уменьшает реальное бремя задолженности, если долг выражен в номинальных величинах.

КАЗНАЧЕЙСТВО ( Exchequer ) — государственный орган в составе министерства финансов Великобритании, отвечающий за сбор, хранение и выпуск правительственных финансовых ресурсов.

Поиск терминологии, биографических материалов, учебников и научных работ на сайтах Экономической школы:

Эффект вытеснения — что это

Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы поговорим про эффект вытеснения в экономике и фискальной политике государства. Вы узнаете что такое эффект вытеснения и в чем его основная суть, какие типы и примеры эффекты вытеснения бывают. Обо всем этом читайте далее в статье.

Что такое эффект вытеснения?

Эффект вытеснения — это экономическая теория, утверждающая, что рост расходов государственного сектора снижает или даже сводит на нет расходы частного сектора.

Суть эффекта вытеснения

Одна из наиболее распространенных форм вытеснения происходит, когда крупное правительство, такое как правительство США, увеличивает свои заимствования и запускает цепь событий, которая приводит к сокращению расходов частного сектора. Огромный масштаб этого типа заимствований может привести к значительному повышению реальной процентной ставки, что приведет к поглощению кредитных возможностей экономики и оттолкнет предприятия от капитальных вложений.

Компании часто финансируют такие проекты частично или полностью за счет финансирования, и в настоящее время им не рекомендуется делать это, потому что альтернативные издержки заимствования денег выросли, что делает традиционно прибыльные проекты, финансируемые за счет кредитов, слишком дорогими.

Крупные правительства, увеличивающие заимствования, являются наиболее распространенной формой вытеснения, поскольку это приводит к повышению процентных ставок.

Эффект вытеснения обсуждается в различных формах уже более ста лет. В течение большей части этого времени люди думали, что капитал ограничен и ограничен отдельными странами, что в значительной степени имело место из-за меньших объемов международной торговли по сравнению с сегодняшним днем. В этом контексте повышение налогообложения проектов общественных работ и государственных расходов может быть напрямую связано с сокращением возможностей для частных расходов в данной стране, поскольку доступно меньше денег.

Эффект вытеснения и перенасыщение

С другой стороны, макроэкономические теории, такие как чартализм и посткейнсианский подход, утверждают, что государственные заимствования в современной экономике, функционирующей значительно ниже возможностей, на самом деле могут увеличить спрос за счет создания рабочих мест, тем самым также стимулируя частные расходы. Этот процесс часто называют «перенасыщением».

Теория «перенасыщения» приобрела некоторую популярность среди экономистов в последние годы после того, как было отмечено, что во время Великой рецессии 2007–2009 годов массовые расходы федерального правительства на облигации и другие ценные бумаги фактически привели к снижению процентных ставок.

Типы эффектов вытеснения

Экономики

Сокращение капитальных расходов может частично компенсировать выгоды, полученные за счет государственных заимствований, например, экономического стимулирования, хотя это возможно только тогда, когда экономика работает на пределе своих возможностей. В этом отношении государственные стимулы теоретически более эффективны, когда экономика находится на низком уровне.

Однако в этом случае может произойти экономический спад, который приведет к сокращению доходов, которые правительство собирает за счет налогов, и побудит его занимать еще больше денег, что теоретически может привести к порочному кругу заимствований и вытеснения.

Социальное обеспечение

Вытеснение может также иметь место из-за социального обеспечения, хотя и косвенно. Когда правительства повышают налоги для введения или расширения программ социального обеспечения, частные лица и предприятия остаются с меньшим дискреционным доходом, что может снизить благотворительные взносы. В этом отношении расходы государственного сектора на социальное обеспечение могут сократить взносы частного сектора на социальное обеспечение, компенсируя расходы государства на те же цели.

Точно так же создание или расширение программ государственного медицинского страхования, таких как Medicaid в США, может побудить тех, кто застрахован по частному страхованию, перейти на государственную опцию. Оставшись с меньшим количеством клиентов и меньшим пулом рисков, частным медицинским страховым компаниям, возможно, придется поднять страховые взносы, что приведет к дальнейшему сокращению частного страхового покрытия.

Инфраструктура

Другая форма вытеснения может происходить из-за финансируемых государством проектов развития инфраструктуры, которые могут препятствовать развитию частного предпринимательства в той же области рынка, делая его нежелательным или даже нерентабельным. Это часто происходит с мостами и другими дорогами, поскольку строительство, финансируемое государством, удерживает компании от строительства платных дорог или от участия в других подобных проектах.

Пример эффекта вытеснения

Предположим, что компания планировала капитальный проект с оценочной стоимостью 5 миллионов долларов и доходностью 6 миллионов долларов при условии, что процентная ставка по ее кредитам составляет 3%. Компания рассчитывает получить 1 миллион долларов чистой прибыли. Однако из-за шаткого состояния экономики правительство объявляет о пакете стимулов, который поможет нуждающимся предприятиям, но также повысит процентную ставку по новым кредитам компании до 4%.

Поскольку процентная ставка, которую компания учла в своей бухгалтерской отчетности, увеличилась на 33,3%, ее модель прибыли резко меняется, и, по оценкам компании, теперь ей нужно будет потратить 5,75 миллиона долларов на проект, чтобы получить те же 6 миллионов долларов прибыли. Прогнозируемая прибыль упала на 75% до 250 000 долларов, поэтому компания решает, что было бы лучше использовать другие варианты.

Резюме

А на этом сегодня все про эффект вытеснения в экономике и инвестициях. Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!