инсайдер спейс что это

Как заработать на компании-пустышке: рассказываем, что такое SPAC

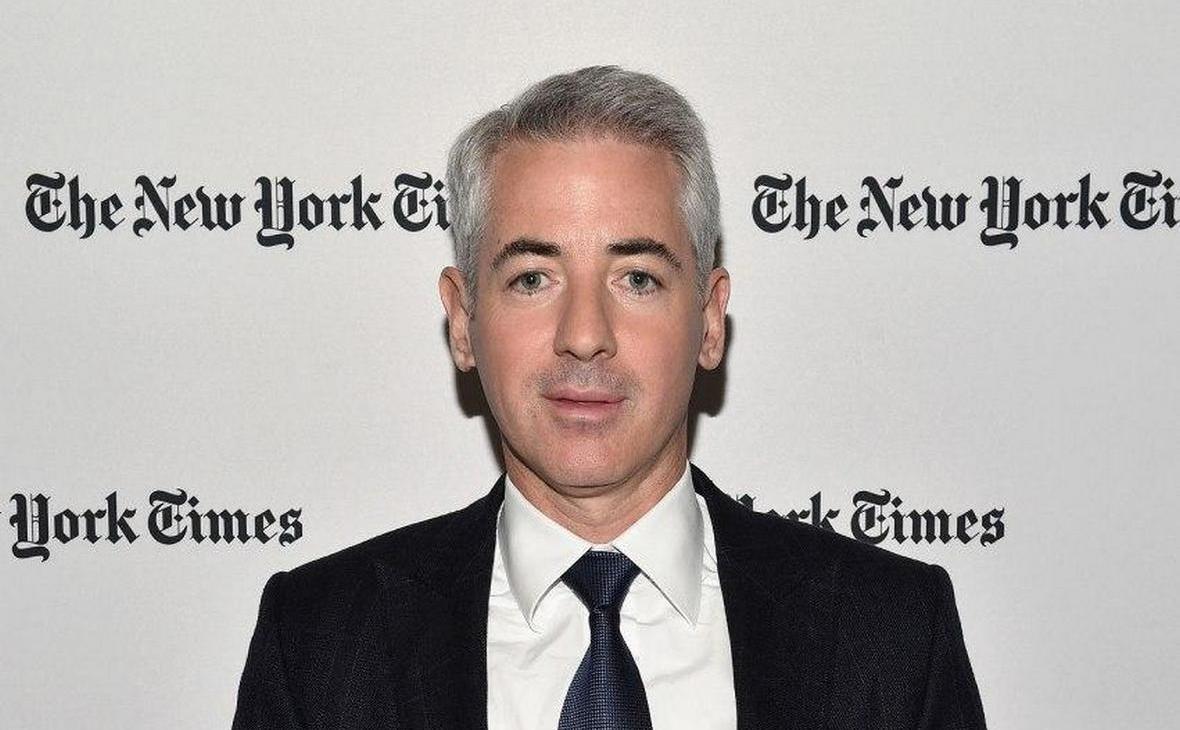

В июне стало известно, что инвестор-миллиардер Билл Экман подал в регулирующие органы США заявку об IPO SPAC (a special purpose acquisition company) — компании, созданной специально для слияния с другой частной компанией, которая желает выйти на биржу, минуя процедуру IPO. У SPAC нет ни активов, ни истории деятельности, ни бизнес-плана — это фактически пустышки.

SPAC — инструмент далеко не новый, но при этом малоизвестный и все более широко распространяющийся. А его поверхностное описание способно отторгнуть большинство консервативных инвесторов, боящихся мошенников. Рассказываем все, что нужно знать инвестору о таких компаниях.

SPAC — что это вообще такое?

SPAC проводит первичное размещение, привлекая средства инвесторов вслепую — по сути, с этого начинается история компании. Их IPO называются blank-check («пустые чеки») — покупая такие акции, инвесторы де-факто приобретают воздух. Однако в перспективе это может окупиться, если руководители SPAC договорятся о слиянии с хорошей частной компанией.

SPAC обязана потратить не менее 80% собранных средств на один актив. Любая сделка должна быть сперва одобрена акционерами. Частные компании, сливающиеся со SPAC, могут конвертировать свои бумаги в акции SPAC в пропорции 1:1. После этого тикер SPAC меняется на тикер новой публичной компании.

Вложения в SPAC доступны только квалифицированным инвесторам. Все собранные средства на IPO помещаются на эскроу-счет — это служит гарантией, что они пойдут на приобретение бизнеса, а не на личные цели руководителей SPAC.

Обычно спонсорами SPAC выступают известные финансисты — руководителям-ноунеймам трудно договориться о сделке и, как следствие, привлечь средства инвесторов.

Зачем SPAC нужен спонсорам и частным компаниям?

Менеджмент SPAC — потенциально главные бенефициары SPAC в случае успешного слияния. По условиям сделки со SPAC сливающаяся с ней компания обязана провести допэмиссию акций (обычно 20%), которые полностью достаются спонсорам.

Главный риск для учредителей — потеря собственных средств в случае неудачного слияния или же провала сделки. В случае ликвидации SPAC его спонсоры несут все операционные издержки. Затраты на создание технической компании могут исчисляться десятками миллионов долларов.

Кроме того, SPAC считается сферой, где нет права на ошибку: если спонсорам не удалось за два года найти бизнес для слияния, то они зарабатывают плохую репутацию. Скорее всего, для второй попытки они просто не найдут инвесторов.

Зачем SPAC нужен инвесторам?

Также инвесторы в пакете с акциями обычно получают варранты — бумаги, позволяющие купить еще акций по заранее определенной цене. Никто не запрещает избавиться от акций, но сохранить ни к чему не обязывающие варранты — это хеджирует риски и создает вариативность стратегий.

Но есть и подводные камни. Инвестор не знает, во что вкладывается, — даже если спонсоры SPAC сообщают о договоренности о сделке с той или иной компанией, это ничего не значит. Оформить сделку можно только после IPO — гарантий ее осуществления у инвесторов нет.

Значительная часть SPAC попросту не находит бизнес для слияния и распускается. Для инвестора это далеко не худший вариант, ведь тогда он ничего не теряет — вложенные средства попросту вернутся. Гораздо хуже другой вариант: слияние, в результате которого бумаги преобразованных SPAC теряют в цене. В большинстве случаев происходит именно так: по данным WSJ, акции более половины SPAC, ставших публичными в 2015–2016 годах, сейчас торгуются ниже стоимости IPO.

Одна из причин этого — возможное желание спонсоров любой ценой реализовать имеющийся капитал и заработать, в результате чего они могут переплачивать за относительно недорогие компании. Чаще всего это случается со сделками, заключенными в самом конце двухлетнего периода. А рынок после слияния оценивает приобретенный бизнес адекватно, и бумаги новой компании стремительно дешевеют.

Какие компании стали публичными благодаря SPAC?

Вскоре путем Nikola может пойти еще один производитель электрокаров — Fisker. 13 июля компания объявила о слиянии со Spartan Energy Acquisition Corp — еще одной SPAC, финансируемой частной акционерной компанией Apollo Global Management Inc.

Стоит ли связываться со SPAC?

Инвестировать в SPAC можно — это не настолько рискованный инструмент, каким кажется на первый взгляд. Гораздо больше рисков несут его спонсоры. Однако инвестор должен однозначно верить в способность спонсоров (лучше, чтобы они были с именем) найти бизнес для слияния. Еще лучше — если у компании уже есть определенная цель.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Процедура включения ценной бумаги в список торгуемых на бирже активов.

Инсайдер спейс что это

Terms Tracker for the Week Ending Dec. 10th, 2021 Welcome to our weekly column where we discuss the findings from our IPO terms tracker based on the previous week’s pricings. This week, there were six new S-1 registration statements, synonymous with the week prior, and 19 IPOs, seven more than…

Below is a daily summary of links to the latest SPAC news and rumors gathered across the web. Latest SPAC News: BuzzFeed fallout worsens while Solid Power surges in Nasdaq debut, and former Trump admin attorney joins Rumble as Legal Chief BuzzFeed Fallout Worsens, Sheds 39% Since This Week’s Debut…

After announcing their combination over 10 months ago, FAST Acquisition Corp (NYSE: FST) and Fertitta Entertainment, Inc. (“FEI”), announced this morning that they are officially terminating their intended business combination. How did we get here? Well, the FAST/FEI deal was originally announced on February 1, 2021, and from the get-go…

SPACInsider contributors Anthony Sozzi and Sam Beattie this week compiled their three favorite potential SPAC targets among telehealth firms. We look at why they are compelling and why each could be a fit for a blank-check merger. It is a peculiar time for telehealth. With the pandemic waning, the acute…

To Read More Articles,

SPACInsider Database

Subscribe to the SPACInsider database and get access to our full suite of coverage. Including: YTM tables, current and estimated trust values, at-risk capital and promote holdings, profiles of each SPAC, and a SPAC archive going back to 2009.

Что такое инсайдерская торговля

И стоит ли частному инвестору повторять сделки инсайдеров

24 января 2020 года Комитет по здравоохранению США провел закрытое заседание об опасности коронавируса для экономики страны.

После этого некоторые сенаторы, в частности Келли Лефлер со своим супругом, продали ценные бумаги на сумму более 1 млн долларов.

То есть они скинули свои активы до падения рынка. Позже Министерство юстиции проверяло эти сделки на предмет инсайдерской торговли, но вину сенаторов не доказали.

В этой статье расскажу про сделки инсайдеров и про то, какую пользу они могут принести простым инвесторам.

Кто такие инсайдеры

Это люди или организации, которые владеют непубличной информацией о ценных бумагах. Инсайдерами могут быть представители эмитентов, организаторы торгов, управляющие компании и другие профессиональные участники биржи.

Полный перечень инсайдеров в России можно найти в статье 4 Федерального закона № 224 от 27.07.2010. Например, к инсайдерам относятся менеджеры компаний, весь совет директоров и аудиторы финансовой отчетности.

По закону инсайдеры должны отчитываться о сделках с ценными бумагами своей компании. А в некоторые периоды, например накануне выхода финансовых отчетов, не могут совершать биржевых сделок. Такие периоды называются закрытыми.

Все остальное время они могут совершать сделки с финансовыми инструментами компании. Что касается операций с бумагами других предприятий, к закрытой информации которых у них нет доступа, они могут свободно торговать ими как обычные инвесторы.

Что такое инсайдерская информация

Эта непубличная информация, которая может повлиять на цену акций, облигаций, валют и товаров. Например, сведения о привлечении топ-менеджера к административной или уголовной ответственности могут обрушить стоимость акций, а данные о выигранном компанией крупном тендере — наоборот, взвинтить цену.

Какая именно информация относится к инсайдерской, устанавливает законодательство, в частности указание Банка России от 21.11.2019 № 5326-У «О перечне инсайдерской информации юридических лиц». Кроме того, крупные публичные компании обычно публикуют на своем сайте утвержденный перечень инсайдерской информации.

Например, Газпром предоставляет такой список на 10 страницах, где приводятся основные сведения о работе компании, собрании акционеров, размещении ценных бумаг, которые причислены к инсайдерским.

Перечень инсайдерской информации ГазпромаPDF, 5,6 МБ

При этом аналитические прогнозы, оценки и рекомендации к инсайдерской информации не относятся. Также к ней не относятся общеизвестные факты, которые есть в открытом доступе, например данные с официального сайта компании. Иными словами, как только информация становится публичной, она перестает быть инсайдерской.

В чем опасность инсайдерской торговли

Инсайдерскую торговлю часто называют манипулированием рынком. Если у одних участников рынка есть больше информации, чем у других, то они находятся в выигрышных условиях. Это снижает доверие к фондовым рынкам, инвесторы перестают верить в справедливость, и развитие финансовых рынков замедляется.

Законная и незаконная инсайдерская торговля. Топ-менеджеры обычно владеют акциями своей компании и опционами — инструментами срочного рынка. И на законных основаниях могут совершать сделки с ними, но обязаны отчитываться о своих действиях — в силу того, что осведомлены о состоянии компании больше, чем сторонние инвесторы.

Незаконная инсайдерская торговля — это когда человек неправомерно использует закрытую информацию для личного обогащения. Например, продажа акций аудитором компании до выхода плохого финансового отчета — незаконная инсайдерская торговля. Потому что аудитор узнал о провальном отчете раньше остальных инвесторов.

Примеры громких инсайдерских скандалов

Много случаев инсайдерской торговли связано со слияниями и поглощениями компаний.

Например, 4 мая 2020 года Комиссия по ценным бумагам и биржам США — SEC — подала жалобу против супругов Чжуобинь. Их обвинили в получении 8,5 млн долларов от торговли ценными бумагами компании Sagent — до объявления о ее приобретении. На момент торговли в 2016 году пара жила в Калифорнии. Затем, чтобы избежать уголовного дела и выплаты штрафов, супруги сбежали в Китай.

Генеральный директор компании ImClone Systems был клиентом Бакановича. Он продал все свои акции 26 декабря, потому что знал, что управление санитарного надзора за качеством пищевых продуктов и медикаментов — FDA — отклонило заявку компании на регистрацию лекарства от рака. Баканович поделился этой информацией со Стюарт, и она тоже продала акции.

Дело Марты Стюарт интересно тем, что связано с акциями биофармацевтической компании. На стоимость ценных бумаг этого сектора сильно влияют решения FDA. Поэтому люди, которые раньше рынка получают информацию об утверждении или отказе в отношении какого-то медицинского препарата, могут заработать миллионы или избежать крупных потерь.

Ответственность за ведение инсайдерской деятельности

Использовать инсайдерскую информацию и манипулировать рынком для получения выгоды незаконно. Умышленно распространять слухи и ложные сведения о компании тоже незаконно. Нарушителей могут оштрафовать, запретить торговать на бирже и даже посадить в тюрьму.

В США. Уголовную ответственность за инсайдерскую торговлю в США ввели в 1934 году. Контролем занимается Комиссия по ценным бумагам и биржам — SEC. Сначала эта организация выплачивала вознаграждение тем, кто сообщал об инсайдерской торговле.

В 1980-х годах появились новые законы и санкции за инсайдерскую торговлю, а также автоматизированная система отслеживания подозрительных сделок. В США инсайдерская торговля — очень серьезное преступление. Виновным грозят огромные штрафы и даже тюремный срок.

Insider trading investigations — Комиссия по ценным бумагам и биржамPDF, 893 КБ

В России. В России манипулирование рынком и незаконную инсайдерскую торговлю отслеживает специальный департамент Центрального банка. Но реально наказывают за инсайдерскую торговлю в России не часто.

Инсайдерская торговля акциями концерна «Калина» накануне ее поглощения глобальной корпорацией «Юнилевер» в 2011 году — это первый в России доказанный случай инсайдерской торговли. Проверка длилась почти два года, Федеральная служба по финансовым рынкам — ФСФР — доказала нарушения в 2013 году.

Центробанк на своем сайте публикует данные об инсайдерской торговле и манипуляциях на рынке, однако никаких данных о наказаниях нет. Чаще всего ЦБ просто выносит нарушителям предупреждение.

В чем польза информации о действиях инсайдеров

Инвесторам полезно учитывать, что делают владельцы и топ-менеджеры компании — ведь они знают компанию изнутри. Сама по себе информация о сделках инсайдеров не служит сигналом к покупке или продаже, но ее можно учитывать в своих инвестиционных решениях.

Где посмотреть, что делали инсайдеры. Каждый инсайдер в США обязан заполнить форму № 4 и отправить ее в SEC в течение двух рабочих дней после сделки. Любой инвестор может открыть и изучить этот отчет.

Информация об инсайдерской активности публикуется, например, на сайте биржи Nasdaq. Кроме этого здесь можно посмотреть информацию по каждому топ-менеджеру отдельно.

Так, брат Илона Маска — Кимбал Маск — 9 февраля 2021 года продал 30 000 акций компании «Тесла», а 1 апреля — еще 12 000 акций. Но это были разные продажи: апрельская сделка была согласована с SEC, поэтому инвесторам не стоило трактовать ее негативно. А вот в феврале Кимбал продал акции на открытом рынке практически на историческом максимуме, заработав более 25 млн долларов. Вскоре после этого котировки акций начали падать и снижались в течение нескольких месяцев.

Заранее согласованная сделка означает, что инсайдер утверждает с SEC план продажи или покупки акций по определенному графику — например, в случае календарной ребалансировки портфеля. Тогда сделки будут происходить автоматически. Такой план инсайдер раскрывает по правилу 10b5-1.

Отчеты о сделках инсайдеров на открытом рынке также есть в базе данных Edgar на сайте SEC, а именно в формах 3, 4, 5. В форме 4 важно обратить внимание на коды P и S. Первый означает private purchase — покупки на открытом рынке. Второй — private sale, то есть продажи на открытом рынке. Иногда ошибочно вместо буквы P ставят букву B.

Среди всех инсайдерских сделок самые частые — это запланированные сделки или реализации опционов. Опционы — это право работника купить или продать акции по определенной цене. Часто работники получают опционы в виде поощрения от владельца компании и реализуют их не сразу, а через какое-то время, например через пять лет.

Обычным инвесторам стоит по-разному интерпретировать единичные сделки инсайдеров на открытом рынке, заранее согласованные сделки и реализацию опционов. Последние два типа сделок не отражают текущего отношения инсайдера к компании, поэтому не могут служить сигналом к действию. Сигналы стоит искать среди единичных сделок инсайдеров на открытом рынке.

Что касается топ-менеджеров российских компаний, то информацию об их активности можно найти на сервере раскрытия корпоративной информации «Интерфакса».

Как покупать и продавать акции вместе с инсайдерами

Информацию о сделках инсайдеров можно использовать как дополнение к фундаментальному анализу выбранной компании. Для инвесторов наибольший интерес представляют сделки на открытом рынке: активность владельцев более 10% акций, исполнительных и финансовых директоров — CEO и CFO.

В интернете можно найти много сервисов, отслеживающих действия инсайдеров, часть из них платные. Информацию об инсайдерских сделках можно найти, например, на gurufocus.com, MarketBeat, finviz.com, nsidearbitrage.com, openinsider.com, invest-idei.ru.

Покупки инсайдеров. Инсайдерские покупки — позитивный знак для инвесторов. Покупки акций на открытом рынке более значимы, чем вознаграждение работников компаний опционами. Такие сделки обозначены буквой P без примечаний о плане покупок в форме 4.

Продажи инсайдеров. С продажами инсайдеров ситуация несколько сложнее. Инсайдеры могут продавать акции по разным причинам: чтобы купить новый дом или машину, заплатить налоги, реализовать опционы, полученные в качестве вознаграждения.

Поэтому инсайдерские продажи часто не связаны с фундаментальной оценкой компании и не означают ничего плохого для розничных инвесторов.

Например, Билл Гейтс не купил ни одной акции «Микрософт» с момента IPO — наоборот, он регулярно планово продавал акции, но это не означало, что он не верил в будущее компании.

Но бывают инсайдерские продажи, которые предупреждают инвесторов, что курсовая стоимость ценных бумаг, скорее всего, будет снижаться.

Если инсайдеры активно избавляются от акций компании, вероятно, розничному инвестору стоит последовать их примеру.

Что такое инсайдерская торговля

И стоит ли частному инвестору повторять сделки инсайдеров

24 января 2020 года Комитет по здравоохранению США провел закрытое заседание об опасности коронавируса для экономики страны.

После этого некоторые сенаторы, в частности Келли Лефлер со своим супругом, продали ценные бумаги на сумму более 1 млн долларов.

То есть они скинули свои активы до падения рынка. Позже Министерство юстиции проверяло эти сделки на предмет инсайдерской торговли, но вину сенаторов не доказали.

В этой статье расскажу про сделки инсайдеров и про то, какую пользу они могут принести простым инвесторам.

Кто такие инсайдеры

Это люди или организации, которые владеют непубличной информацией о ценных бумагах. Инсайдерами могут быть представители эмитентов, организаторы торгов, управляющие компании и другие профессиональные участники биржи.

Полный перечень инсайдеров в России можно найти в статье 4 Федерального закона № 224 от 27.07.2010. Например, к инсайдерам относятся менеджеры компаний, весь совет директоров и аудиторы финансовой отчетности.

По закону инсайдеры должны отчитываться о сделках с ценными бумагами своей компании. А в некоторые периоды, например накануне выхода финансовых отчетов, не могут совершать биржевых сделок. Такие периоды называются закрытыми.

Все остальное время они могут совершать сделки с финансовыми инструментами компании. Что касается операций с бумагами других предприятий, к закрытой информации которых у них нет доступа, они могут свободно торговать ими как обычные инвесторы.

Что такое инсайдерская информация

Эта непубличная информация, которая может повлиять на цену акций, облигаций, валют и товаров. Например, сведения о привлечении топ-менеджера к административной или уголовной ответственности могут обрушить стоимость акций, а данные о выигранном компанией крупном тендере — наоборот, взвинтить цену.

Какая именно информация относится к инсайдерской, устанавливает законодательство, в частности указание Банка России от 21.11.2019 № 5326-У «О перечне инсайдерской информации юридических лиц». Кроме того, крупные публичные компании обычно публикуют на своем сайте утвержденный перечень инсайдерской информации.

Например, Газпром предоставляет такой список на 10 страницах, где приводятся основные сведения о работе компании, собрании акционеров, размещении ценных бумаг, которые причислены к инсайдерским.

Перечень инсайдерской информации ГазпромаPDF, 5,6 МБ

При этом аналитические прогнозы, оценки и рекомендации к инсайдерской информации не относятся. Также к ней не относятся общеизвестные факты, которые есть в открытом доступе, например данные с официального сайта компании. Иными словами, как только информация становится публичной, она перестает быть инсайдерской.

В чем опасность инсайдерской торговли

Инсайдерскую торговлю часто называют манипулированием рынком. Если у одних участников рынка есть больше информации, чем у других, то они находятся в выигрышных условиях. Это снижает доверие к фондовым рынкам, инвесторы перестают верить в справедливость, и развитие финансовых рынков замедляется.

Законная и незаконная инсайдерская торговля. Топ-менеджеры обычно владеют акциями своей компании и опционами — инструментами срочного рынка. И на законных основаниях могут совершать сделки с ними, но обязаны отчитываться о своих действиях — в силу того, что осведомлены о состоянии компании больше, чем сторонние инвесторы.

Незаконная инсайдерская торговля — это когда человек неправомерно использует закрытую информацию для личного обогащения. Например, продажа акций аудитором компании до выхода плохого финансового отчета — незаконная инсайдерская торговля. Потому что аудитор узнал о провальном отчете раньше остальных инвесторов.

Примеры громких инсайдерских скандалов

Много случаев инсайдерской торговли связано со слияниями и поглощениями компаний.

Например, 4 мая 2020 года Комиссия по ценным бумагам и биржам США — SEC — подала жалобу против супругов Чжуобинь. Их обвинили в получении 8,5 млн долларов от торговли ценными бумагами компании Sagent — до объявления о ее приобретении. На момент торговли в 2016 году пара жила в Калифорнии. Затем, чтобы избежать уголовного дела и выплаты штрафов, супруги сбежали в Китай.

Генеральный директор компании ImClone Systems был клиентом Бакановича. Он продал все свои акции 26 декабря, потому что знал, что управление санитарного надзора за качеством пищевых продуктов и медикаментов — FDA — отклонило заявку компании на регистрацию лекарства от рака. Баканович поделился этой информацией со Стюарт, и она тоже продала акции.

Дело Марты Стюарт интересно тем, что связано с акциями биофармацевтической компании. На стоимость ценных бумаг этого сектора сильно влияют решения FDA. Поэтому люди, которые раньше рынка получают информацию об утверждении или отказе в отношении какого-то медицинского препарата, могут заработать миллионы или избежать крупных потерь.

Ответственность за ведение инсайдерской деятельности

Использовать инсайдерскую информацию и манипулировать рынком для получения выгоды незаконно. Умышленно распространять слухи и ложные сведения о компании тоже незаконно. Нарушителей могут оштрафовать, запретить торговать на бирже и даже посадить в тюрьму.

В США. Уголовную ответственность за инсайдерскую торговлю в США ввели в 1934 году. Контролем занимается Комиссия по ценным бумагам и биржам — SEC. Сначала эта организация выплачивала вознаграждение тем, кто сообщал об инсайдерской торговле.

В 1980-х годах появились новые законы и санкции за инсайдерскую торговлю, а также автоматизированная система отслеживания подозрительных сделок. В США инсайдерская торговля — очень серьезное преступление. Виновным грозят огромные штрафы и даже тюремный срок.

Insider trading investigations — Комиссия по ценным бумагам и биржамPDF, 893 КБ

В России. В России манипулирование рынком и незаконную инсайдерскую торговлю отслеживает специальный департамент Центрального банка. Но реально наказывают за инсайдерскую торговлю в России не часто.

Инсайдерская торговля акциями концерна «Калина» накануне ее поглощения глобальной корпорацией «Юнилевер» в 2011 году — это первый в России доказанный случай инсайдерской торговли. Проверка длилась почти два года, Федеральная служба по финансовым рынкам — ФСФР — доказала нарушения в 2013 году.

Центробанк на своем сайте публикует данные об инсайдерской торговле и манипуляциях на рынке, однако никаких данных о наказаниях нет. Чаще всего ЦБ просто выносит нарушителям предупреждение.

В чем польза информации о действиях инсайдеров

Инвесторам полезно учитывать, что делают владельцы и топ-менеджеры компании — ведь они знают компанию изнутри. Сама по себе информация о сделках инсайдеров не служит сигналом к покупке или продаже, но ее можно учитывать в своих инвестиционных решениях.

Где посмотреть, что делали инсайдеры. Каждый инсайдер в США обязан заполнить форму № 4 и отправить ее в SEC в течение двух рабочих дней после сделки. Любой инвестор может открыть и изучить этот отчет.

Информация об инсайдерской активности публикуется, например, на сайте биржи Nasdaq. Кроме этого здесь можно посмотреть информацию по каждому топ-менеджеру отдельно.

Так, брат Илона Маска — Кимбал Маск — 9 февраля 2021 года продал 30 000 акций компании «Тесла», а 1 апреля — еще 12 000 акций. Но это были разные продажи: апрельская сделка была согласована с SEC, поэтому инвесторам не стоило трактовать ее негативно. А вот в феврале Кимбал продал акции на открытом рынке практически на историческом максимуме, заработав более 25 млн долларов. Вскоре после этого котировки акций начали падать и снижались в течение нескольких месяцев.

Заранее согласованная сделка означает, что инсайдер утверждает с SEC план продажи или покупки акций по определенному графику — например, в случае календарной ребалансировки портфеля. Тогда сделки будут происходить автоматически. Такой план инсайдер раскрывает по правилу 10b5-1.

Отчеты о сделках инсайдеров на открытом рынке также есть в базе данных Edgar на сайте SEC, а именно в формах 3, 4, 5. В форме 4 важно обратить внимание на коды P и S. Первый означает private purchase — покупки на открытом рынке. Второй — private sale, то есть продажи на открытом рынке. Иногда ошибочно вместо буквы P ставят букву B.

Среди всех инсайдерских сделок самые частые — это запланированные сделки или реализации опционов. Опционы — это право работника купить или продать акции по определенной цене. Часто работники получают опционы в виде поощрения от владельца компании и реализуют их не сразу, а через какое-то время, например через пять лет.

Обычным инвесторам стоит по-разному интерпретировать единичные сделки инсайдеров на открытом рынке, заранее согласованные сделки и реализацию опционов. Последние два типа сделок не отражают текущего отношения инсайдера к компании, поэтому не могут служить сигналом к действию. Сигналы стоит искать среди единичных сделок инсайдеров на открытом рынке.

Что касается топ-менеджеров российских компаний, то информацию об их активности можно найти на сервере раскрытия корпоративной информации «Интерфакса».

Как покупать и продавать акции вместе с инсайдерами

Информацию о сделках инсайдеров можно использовать как дополнение к фундаментальному анализу выбранной компании. Для инвесторов наибольший интерес представляют сделки на открытом рынке: активность владельцев более 10% акций, исполнительных и финансовых директоров — CEO и CFO.

В интернете можно найти много сервисов, отслеживающих действия инсайдеров, часть из них платные. Информацию об инсайдерских сделках можно найти, например, на gurufocus.com, MarketBeat, finviz.com, nsidearbitrage.com, openinsider.com, invest-idei.ru.

Покупки инсайдеров. Инсайдерские покупки — позитивный знак для инвесторов. Покупки акций на открытом рынке более значимы, чем вознаграждение работников компаний опционами. Такие сделки обозначены буквой P без примечаний о плане покупок в форме 4.

Продажи инсайдеров. С продажами инсайдеров ситуация несколько сложнее. Инсайдеры могут продавать акции по разным причинам: чтобы купить новый дом или машину, заплатить налоги, реализовать опционы, полученные в качестве вознаграждения.

Поэтому инсайдерские продажи часто не связаны с фундаментальной оценкой компании и не означают ничего плохого для розничных инвесторов.

Например, Билл Гейтс не купил ни одной акции «Микрософт» с момента IPO — наоборот, он регулярно планово продавал акции, но это не означало, что он не верил в будущее компании.

Но бывают инсайдерские продажи, которые предупреждают инвесторов, что курсовая стоимость ценных бумаг, скорее всего, будет снижаться.

Если инсайдеры активно избавляются от акций компании, вероятно, розничному инвестору стоит последовать их примеру.